Co byste dnes neměli přehlédnout, přemýšlíte-li o hypotéce?

| 11.8.2014 | aktualizováno 12.8.2014 | Zdeněk Bubák | |

Které banky nabízejí aktuálně nejlepší úrokové sazby u hypoték? Jaké novinky v oblasti hypoték se v poslední době objevily? Na co si dát pozor při přebírání bytu? Na toto, ale i na další témata se soustředí náš dnešní článek. Které banky nabízejí aktuálně nejlepší úrokové sazby u hypoték? Jaké novinky v oblasti hypoték se v poslední době objevily? Na co si dát pozor při přebírání bytu? Na toto, ale i na další témata se soustředí náš dnešní článek.

V nedávném článku na Finparádě.cz jste se mohli dozvědět, že UniCredit Bank je po ČS další bankou, která prostřednictvím sociálních sítí propaguje a zvýhodňuje svoje hypotéky (více zde). Kampaň se týká fixace na 2 roky. Klient může získat za určitých okolností (při velkém počtu laiků a sdílení na facebooku a twitteru) sazbu pod 2 % p.a. (1,99 % p.a.) a jedinou podmínkou je otevření aktivního U konta. Takto nízkou sazbu při fixaci na 2 roky nenabízí žádná banka na trhu. Nejbližší nabídkou je hypotéka od mBank se sazbou 2,54 % p.a. s pojištěním.

UniCredit Bank předpokládá, že v druhém pololetí 2014 nadále bude vzrůstat zájem o hypotéky, ale i o spotřebitelské půjčky. Banka v posledních letech navyšuje portfolio hypoték v průměru o téměř 15 % ročně. Typická hypotéka u banky se přitom podle banky pohybuje kolem 1,6 mil. Kč na 25 let (Zdroj: ČIA, rozhovor s generálním ředitelem UniCredit Bank Czech Republic and Slovakia Jiřím Kunertem).

Wüstenrot nabízí úrokovou sazbu u hypotéky za 2,14 % ročně

Dnes přišla s akční novinkou hypoteční banka Wüstenrot, která snižuje dnešním dnem tříleté a pětileté úrokové sazby hypotečních úvěrů na bydlení a refinancování o 0,15 % p.a.

Akce platí do konce srpna a týká se Hypotéky na bydlení do 85 % zástavní hodnoty nemovitosti.

Banka současně snížila úrokové sazby u Hypotéky Refin, kterou banka nabízí od 2,04 % ročně, a Hypotéky bez příjmu určené pro klienty, kteří nemohou standardním způsobem doložit své příjmy.

Hypotéku na bydlení do 85 % zástavní hodnoty nemovitosti a také neúčelovou Hypotéku na cokoliv vyřizuje banka bez poplatku za zpracování a poskytnutí úvěru. Hypotéka Refin je bez tohoto poplatku trvale.

U nově uzavřených hypotečních úvěrů banka neúčtuje měsíční poplatek za správu úvěru.

Doplněno 12. srpna 2014:

Změny sazeb u hypoték od Wüstenrotu od 11. srpna 2014

Hypoteční úvěr pro vlastní bydlení*/**

| Minimální sazba**** | Garantovaná sazba | EXTRA úroková sazba***** | | jednoletá úroková sazba*** | 3,79 % | 3,89 % | | | dvouletá úroková sazba | 3,79 % | 3,89 % | | | tříletá úroková sazba | 2,49 %  2,34 % 2,34 % | 2,59 %  2,44 % 2,44 % | 2,29 %  2,14 % 2,14 % | | pětiletá úroková sazba | 2,64 %  2,49 % 2,49 % | 2,74 %  2,59 % 2,59 % | 2,44 %  2,29 % 2,29 % | | desetiletá úrok. sazba | | 5,85 % | | Zdroj: Finparáda.cz

| * | Uvedené úrokové sazby jsou platné za podmínky uzavření Skupinového hypotečního pojištění nebo životního pojištění Wüstenrot ProSichr nebo Wüstenrot ProBudoucnost nebo Wüstenrot ProRodinu a současně pojištění stavby Wüstenrot ProDomov a současně vinkulace pojistných plnění a zástavní právo k pojištěné nemovitosti ve prospěch banky. Při nesplnění těchto podmínek je sazba navýšena o 0,2 % p.a. | | ** | Při výši hypotéky v rozmezí 85-100 % hodnoty zajištění je u 1leté fixace sazba navýšena o 2,20 % p.a., u ostatních fixací je sazba navýšena o 1,80 % p.a. | | *** | Úvěr lze úplně či částečně splatit po jednom roce nebo v průběhu jednoroční lhůty přejít na pětiletou úrokovou sazbu. | | **** | Minimální úroková sazba platí pouze pro nové hypotéky ve výši min. 1,3 mil. Kč do 85 % hodnoty zajištění. | | ***** | EXTRA úroková sazba platí pouze pro nové hypotéky ve výši min. 1,8 mil. Kč, do 85 % hodnoty zajištění a pro žadatele splňující požadavky na bonitu. |

Hypotéka Refin*/** | Minimální sazba**** | Garantovaná sazba | EXTRA úroková sazba***** | | tříletá úroková sazba | 2,39 %  2,24 % 2,24 % | 2,49 %  2,34 % 2,34 % | 2,19 %  2,04 % 2,04 % | | pětiletá úroková sazba | 2,54 %  2,39 % 2,39 % | 2,64 %  2,49 % 2,49 % | 2,34 %  2,19 % 2,19 % | Zdroj: Finparáda.cz

| * | Uvedené úrokové sazby jsou platné za podmínky uzavření Skupinového hypotečního pojištění nebo životního pojištění Wüstenrot ProSichr nebo Wüstenrot ProBudoucnost nebo Wüstenrot ProRodinu a současně pojištění stavby Wüstenrot ProDomov a současně vinkulace pojistných plnění a zástavní právo k pojištěné nemovitosti ve prospěch banky. Při nesplnění těchto podmínek je sazba navýšena o 0,2 % p.a. | | ** | Při výši Hypotéky Refin v rozmezí 85-90 % hodnoty zajištění je sazba navýšena o 1,80 % p.a. | | *** | Minimální úroková sazba platí pouze pro nové hypotéky ve výši min. 1,3 mil. Kč do 85 % hodnoty zajištění. | | **** | EXTRA úroková sazba platí pouze pro nové hypotéky ve výši min. 1,8 mil. Kč, do 85 % hodnoty zajištění a pro žadatele splňující požadavky na bonitu. |

Hypotéka bez příjmů*

| Garantovaná sazba | | tříletá úroková sazba | 4,59 %  4,44 % 4,44 % | | pětiletá úroková sazba | 4,74 %  4,59 % 4,59 % | Zdroj: Finparáda.cz

| * | Uvedené úrokové sazby jsou platné za podmínky uzavření Skupinového hypotečního pojištění nebo životního pojištění Wüstenrot ProSichr nebo Wüstenrot ProBudoucnost nebo Wüstenrot ProRodinu a současně pojištění stavby Wüstenrot ProDomov a současně vinkulace pojistných plnění a zástavní právo k pojištěné nemovitosti ve prospěch banky. Při nesplnění těchto podmínek je sazba navýšena o 0,2 % p.a. | |

Kalkulačku a přehled všech hypoték s uvedením sazeb a dalších parametrů najdete zde

Akce od České spořitelny s hypoteční úrokovou sazbou 2,29 % ročně

Česká spořitelna informovala, že na všechny nové hypotéky s pětiletou fixací uzavřené od 4. do 31. srpna 2014, se vztahuje úroková sazba 2,29 % p.a., a to až do 90 % hodnoty zastavené nemovitosti. Akce platí i pro refinancování hypoték z jiných bank.

Standardní nabídka České spořitelny u fixace na 5 let je sazba od 2,69 % p.a. Nabídka nové úrokové sazby Spořitelny se tak zařadila mezi nejvýhodnější sazby na trhu, i když například UniCredit Bank nabízí u fixace na 5 let sazbu od 2,2 % bez časově omezené akce.

Neúčelová hypotéka za úrokovou sazbu 3,99 % ročně

Equa bank přišla v polovině minulého týdne s časově limitovanou akcí, v průběhu níž garantuje u neúčelových hypoték sazbu 3,99 % p.a. Sazba platí pro všechny neúčelové hypotéky, refinancování a hypotéky PRO, a to bez ohledu na výši úvěru, na délku splácení či na fixaci (1, 3 a 5 let). Neúčelovou hypotéku lze využít na cokoliv, třeba na nákup auta, vybavení domácnosti nebo na zaplacení školného dětem.

Garantovanou akční úrokovou sazbu získá každý, kdo s Equa bank podepíše Žádost o hypotéku v době od 1. 8. do 1. 9. 2014 a uzavře Smlouvu o hypotečním úvěru do 15. 9. 2014, a to včetně pojištění schopnosti splácet v případě nedobrovolné ztrátě zaměstnání, pracovní neschopnosti, trvalé invalidity následkem úrazu nebo nemoci, úmrtí následkem úrazu nebo nemoci.

Neúčelová hypotéka s délkou splácení 5 až 20 let se poskytuje od finanční částky 200 000 Kč a klient ji může získat až do 70 % hodnoty nemovitosti.

Až do konce srpna lze u Equa bank také využít i další probíhající akční nabídky pro ostatní typy hypoték jako je 0,2% sleva na úrokové sazbě a získání bonusu 5 400 korun v případě refinancování hypotéky v rámci kampaně Vracíme poplatky.

Nabídka Equa bank je na trhu jedinečná. Většina bank nabízí na neúčelových hypotékách sazbu mezi 4 až 8 procenty. Průměr na trhu se pohybuje u fixace na 1 rok ve výši 6,08 % p.a., u fixace na 3 roky na úrovni 5,65 % p.a. a u fixace na 5 let dosahuje 5,68 % p.a. Jediná mBank konkuruje se sazbou 3,74 % s pojištěním a 3,99 % bez pojištění u fixace na 3 roky.

Jak přebírat byt v novostavbě?

Závěrečným krokem při koupi nového bytu bývá obvykle podpis předávacího protokolu. Zde máte poslední šanci zaznamenat všechny viditelné nedostatky a dohodnout se na jejich opravě. Seriózní developer by měl klientovi umožnit libovolně dlouhou prohlídku bytu a společných prostor, garantovat odstranění menších závad do 14 dnů a poskytnout minimálně dvouletou záruční dobu uvedenou v kupní smlouvě. „Pokud developer na předání spěchá a vymezuje krátký čas, je třeba mít se na pozoru,“ varuje Jan Kalaš, obchodní ředitel společnosti Star Group.

Je třeba kontrolovat drobná poškození, jako jsou poškrábané omítky a podlahy, pak mechanická poškození, zda doléhají dveře nebo se dovírají okna, a funkčnost jednotlivých instalací, například baterií, toalet nebo ventilace.

Neváhejte si k prohlídce nového bytu přizvat placeného odborníka

Každý desátý kupující podle Kalaše dnes přichází na přebírání nového bytu s doprovodem zkušeného odborníkem, který je schopen odhalit i vady laikovi skryté.

„U nových bytů bývá největší problém s rovinatostí povrchů a kvalitou provedených prací, převážně u obkladů a výmaleb. Nedodržení technologických postupů se často projevuje také v osazení nových okenních výplní. Ač samy o sobě splňují vysoké technické parametry, jejich slabým místem je napojovací spára okna na konstrukci, u té se opomíjí instalace parotěsné pásky na vnitřním líci okna a paropropustné pásky vně okna,“ popsala expertka na technický stav nemovitostí Lada Kotláříková nejčastější nedostatky.

Cena kvalifikované prohlídky s odborníkem se u bytů pohybuje kolem 7000 korun.

Všechny závady musí být zaznamenány v předávacím protokolu. Poté je developer povinen uvést vše do pořádku ve smluveném termínu. Viditelné chyby jako škrábance a různé odchylky je obvyklé odstranit ještě před předáním bytu, většinu závad pak lze vyřešit do 14 dnů. Ale například poškrábaná okna nebo dveře vyžadují lhůtu delší.

„Na případné skryté vady, problémy s rozvody, odpady, provedením omítky a podobně, které odhalí až plné využívání bytu, platí dvouletá záruční doba. Na společné části projektů, například na střechu, zateplení, fasádu a komunikace, pak garantujeme záruční dobu i delší než pět let,“ řekl Jan Kalaš ze společnosti Star Group.

Záruční doba by měla být důležitou součástí každé kupní smlouvy. Pokud strany žádnou reklamační lhůtu nedohodnou, je prodejce odpovědný pouze za vady, které existovaly při předání bytu. Jak upozorňuje Jiří Hartmann z advokátní kanceláře Hartmann, Jelínek, Fráňa a partneři, ani nový občanský zákoník neposkytuje kupující straně při koupi bytu povinnou „záruku“. „Nicméně lze si záruku za jakost výslovně ujednat s prodávajícím v kupní smlouvě,“ uvedl Jiří Hartmann.

Nový občanský zákoník ale také upravuje odpovědnost prodávajícího, tedy i developerů, za vady na pět let od předání bytu. „Kupující však musí zjevnou vadu oznámit prodávajícímu bez zbytečného odkladu. V případě skryté vady musí oznámení provést rovněž bez zbytečného odkladu, avšak nejpozději do pěti let od nabytí bytové jednotky. Pokud nebude zjevná vada uplatněna bez zbytečného odkladu a skrytá vada se objeví až po uplynutí pěti let, nepřizná soud kupujícímu právo z vadného plnění, namítne-li prodávající, že vada nebyla včas oznámena,“ doplnil Jiří Hartmann.

Co při předávání bytu prověřit?

- škrábance na podlaze, dveřích, oknech

- kvalitu provedení obkladů a dlažby (spáry), výmalby (popraskané mapy aj.), podlah (spoje s lištami)

- rovinatost zdí a podlah (zvlášť v místech pravých úhlů pro kuchyň nebo skříně)

- rozmístění a funkčnost elektrických zásuvek

- doléhání oken a dveří

- rozloha bytu (už ve smlouvě by mělo být uvedeno, o kolik se finální výměra může lišit, rozdíl větší než pět procent je důvodem k odstoupení od smlouvy)

- hlučnost (klapání podpatků a tekoucí voda v sousedním bytě)

Lidé realitkám nedůvěřují, přesto přes ně kupují nemovitosti

Úroky hypotečních úvěrů jsou na historicky nejnižších sazbách, není proto divu, že zájem o pořízení nemovitosti už druhým rokem roste. Při koupi lidé nejčastěji využívají služeb realitní kanceláře či realitního makléře (40 %), a to přesto, že jim dvě třetiny Čechů nedůvěřují a myslí si, že hájí pouze své vlastní zájmy, tedy co nejvyšší provizi (65 %). Vyplynulo to z Finančního barometru Partners realizovaného přes Instant Research od Ipsosu.

„Koupě nemovitosti se většinou uskuteční jednou nebo dvakrát za život. Většina lidí s tímto procesem nemá zkušenosti, proto si také myslí, že realitní kancelář zastupuje zájmy kupujícího. Opak je ale pravdou, protože realitky hájí hlavně zájmy prodávajícího či své vlastní. V České republice není realitní trh nikterak regulován, což také odpovídá jeho stavu. Dal by se nazvat spíše realitní džunglí. Proto opravdu doporučuji si realitní kancelář nejdříve pořádně prověřit,“ uvádí Vladimír Zuzák, ředitel společnosti Home Institute, která v květnu společně s Partners spustila službu Partners domov. Ta nabízí kompletní servis od vyhledání nemovitosti, jednání o ceně, přes zajištění financování, právního servisu až po technický audit. Taková služba je v zahraničí celkem běžná, ale u nás je ale novinkou.

Oprávněnost nové služby potvrzuje i zkušenost manželů Petry a Thomase D., klientů Partners. Vyhlídli si nemovitost, kterou majitel prodával přes realitní kancelář. Jenže realitka začala hned po prohlídce na manžele neúměrně tlačit se zaplacením rezervačního poplatku s odůvodněním, že nemovitost nemá v nabídce exkluzivně, a tudíž si ji může koupit kdokoli jiný. Jelikož manželé o ni nechtěli přijít, hned v pondělí podepsali rezervační smlouvu a uhradili rezervační poplatek skoro čtvrt milionu bez toho, že by si stačili v klidu prostudovat veškeré materiály a dokumenty. Teprve dodatečně zjistili, že realitka jim zamlčela, že příjezdová cesta není součástí nemovitosti a vlastní ji firma, která je v insolvenci, a nikoli obec, jak kancelář tvrdila.

Kontrolovat dokumenty a majetkoprávní vztahy je třeba i při nákupu domu přes realitku

Před nákupem nemovitosti je třeba provést kontrola dokumentů, majetkoprávních vztahů a technického stavu.

Podle výzkumu společnosti Partners kupující nejčastěji kontrolují výpis z katastru (71 %), dále to, zda nemovitost není zatížena exekucemi (62 %) a zhruba každý druhý pak prověřuje technický stav (54 %), zda splňuje podmínky pro získání úvěru na bydlení (51 %) a zda cena nemovitosti odpovídá dané lokalitě a typu (47 %).

„Lidé si často neuvědomují, jak náročný je celý proces koupě nemovitosti. Není to jen o tom, zda se vám byt či dům libí a je situovaný tam, kde vy chcete. Jedná se o několikaměsíční proces zahrnující řadu administrativních a odborných úkonů, jednání se třetími stranami a řadu stresujících situací. Výpis z katastru a finanční či majetkoprávní vztahy by si měl před koupí prověřit každý, protože následné spory či komplikace se mohou vléci i desítky let a nemovitost se stane neprodejnou,“ varuje Vladislava Cisarzová, obchodní ředitelka Partners.

V rámci služby Partners domov dochází také k jednání o ceně.

Informace o průzkumu: Výzkum byl realizován formou on-line dotazování prostřednictvím aplikace Instant Research agentury Ipsos pro společnost Partners na reprezentativním vzorku populace, kteří koupili nemovitost na úvěr, ve věku od 18 do 65 let (dle regionu, kraje, velikosti místa bydliště, pohlaví, věku a vzdělání) v červnu 2014. Velikost základního souboru byla 1050 respondentů.

Hypoteční banka: Češi chtějí investovat do nemovitostí

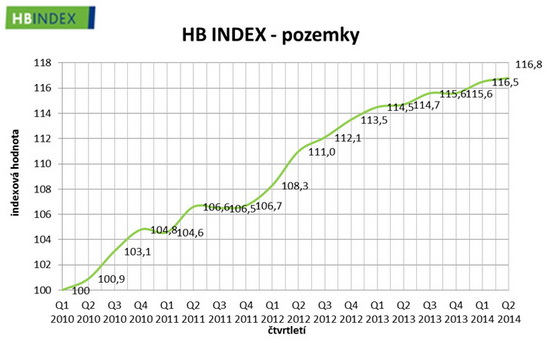

Tři čtvrtiny lidí (75,6 %) vnímají bydlení podle Hypoteční banky jako vhodnou investici do budoucna, která jim zajistí dostatečné zhodnocení jejich peněz s tím, že jako nejvýhodnější se dlouhodobě ukazují pozemky, které za poslední roky zvyšují svou hodnotu v průměru až o téměř čtyři procenta ročně.

HB Index - hodnota pozemků vzrostla za poslední 4,5 roku v průměru o necelá čtyři procenta každý rok.

Autor: Hypoteční banka

„Ceny nemovitostí sledujeme již několik let pomocí HB Indexu. Ten jednoznačně ukazuje na pozemky jako na segment, který stabilně zvyšuje svou cenu. Konkrétně za posledního čtyři a půl roku, od kdy ceny prostřednictvím HB Indexu sledujeme, vzrostla hodnota pozemků v průměru o necelá čtyři procenta každý rok. Navíc jsou pro investici ideálním nástrojem s nízkým rizikem a malými udržovacími náklady,“ vysvětluje Petr Němeček, ředitel odboru Nemovitosti Hypoteční banky.

A do čeho by Češi v nemovitostech investovali podle průzkumu? Vede právě pořízení bytu na pronájem (64 %). Na druhém místě jsou pak pozemky, do kterých by své peníze vložila téměř polovina z dotázaných (45, 5%). Následují rodinné domy k pronájmu (29,9 %) a rekreační objekty (22,5 %).

Necelá polovina respondentů průzkumu Hypoteční banky, ze kterého výše uvedené závěry vyplynuly, by investovala do finančních nástrojů, jako jsou dluhopisy nebo akcie (45,5 %) a čtvrtina do komodit (24,5 %).

Jak si vybrat správný pozemek?

Cenu kromě lokality a rozlohy ovlivňuje také např. dostupnost do nejbližšího města (samozřejmě čím větší, tím lepší), dopravní dostupnost nebo napojení na inženýrské sítě, zejména plyn. Roli také samozřejmě hraje i kraj, ve kterém se pozemek nachází. Vysoké ceny jsou v Praze a Středních Čechách, levnější pak na východě republiky. Na ceně pozemků se pak negativně odráží především míra nezaměstnanosti v lokalitě.

reklama

|

ČMSS přišla s novým on-line magazínem TadyJeMoje.cz

On-line magazín www.tadyjemoje.cz je orientovaný především na mladé lidi se zájmem o bydlení. Stavební spořitelna chce představit bydlení, jeho pořizování i zařizování, jako zábavu pro celou rodinu, poskytnout návštěvníkům inspiraci a zároveň je vtáhnout do hry pomocí zábavného obsahu a sociálních sítí.

ČMSS bude s čtenáři diskutovat. V první fázi chce komunikovat na facebookovém profilu www.facebook.com/tadyjemoje.cz. a na pinterestu.

Úvěry domácnostem na bydlení rostou, sazby jsou rekordně nízké

Objem úvěrů domácnostem stoupl k 30. červnu 2014 podle České bankovní asociace meziročně o 51,5 mld. Kč. Vzestup objemu úvěrů obyvatelstvu je i nadále tažen úvěry na bydlení.

V červnu 2014 dosáhl objem hypotečních úvěrů 866 mld. Kč a na úvěrech obyvatelstvu se podílel 66 %. Meziroční vzestup hypoték dosáhl 5 %.

Nově poskytnuté úvěry na bydlení v celkovém objemu 117,3 mld. Kč za prvních šest měsíců stouply o 20,8 %. Skutečné „čistě“ nové úvěry (tj. po odečtení refinancovaných úvěrů) z tohoto objemu tvořily 57 % (66,8 mld. Kč).

Zájem o úvěry na bydlení je podle České bankovní asociace je podporován rekordně nízkými úrokovými sazbami, které u čistě nových obchodů dosáhly v červnu nového minima 3,22 %. U refinancovaných úvěrů na bydlení je úroková sazba pro klienty ve výši 2,81 % ještě příznivější.

Pro srovnání úroková sazba u nových spotřebních úvěrů se od začátku roku nepatrně zvýšila z 11,77 % na 12,21 %.

Vývoj úrokových sazeb u nových obchodů odpovídá kvalitě úvěrového portfolia. U domácností se mírně snížil podíl úvěrů se selháním v oblasti úvěrů na bydlení (a činí 3,2 %), u spotřebních úvěrů se však drží na relativně vysoké hladině 12,2 %.

všechny články | |

Dále v rubrice

Vyplatí se platit nájem, nebo splácet hypotéku?

Řada rodin se rozhoduje mezi bydlením v nájmu a pořízením vlastního domova na hypotéku. Obě možnosti mají své výhody i nevýhody. Z pohledu budování majetku je vždy výhodnější pořízení vlastní nemovitosti na hypotéku. Při rozhodování mezi nájemním bydlením...

Řada rodin se rozhoduje mezi bydlením v nájmu a pořízením vlastního domova na hypotéku. Obě možnosti mají své výhody i nevýhody. Z pohledu budování majetku je vždy výhodnější pořízení vlastní nemovitosti na hypotéku. Při rozhodování mezi nájemním bydlením...

|

Jak financovat nemovitost bez hypotéky

Financování bydlení bez hypotečního úvěru. Možností je několik. Jaké to jsou a jaké mají klady a zápory?

Financování bydlení bez hypotečního úvěru. Možností je několik. Jaké to jsou a jaké mají klady a zápory?

|

Digitalizace bank - co si nově můžete sjednat online?

Banky svým klientům stále více nabízejí možnost sjednání produktů a služeb z pohodlí domova. Novinky v online sjednání představila Raiffeisenbank a ČSOB. Raiffeisenbank umožňuje od poloviny března právnickým osobám zakládat účty online a klienti ČSOB...

Banky svým klientům stále více nabízejí možnost sjednání produktů a služeb z pohodlí domova. Novinky v online sjednání představila Raiffeisenbank a ČSOB. Raiffeisenbank umožňuje od poloviny března právnickým osobám zakládat účty online a klienti ČSOB...

|

Co je to flipování nemovitostí a vyplatí se vůbec někdy?

Flipování nemovitostí, proces nákupu a rychlého prodeje nemovitostí za účelem zisku, se v posledních letech stalo populární investiční strategií. Na českém trhu lze v roce 2024 očekávat pokračující zvyšování poptávky po bytech, zejména...

Flipování nemovitostí, proces nákupu a rychlého prodeje nemovitostí za účelem zisku, se v posledních letech stalo populární investiční strategií. Na českém trhu lze v roce 2024 očekávat pokračující zvyšování poptávky po bytech, zejména...

|

všechny články v rubrice

|