Tři čtvrtiny Čechů si už alespoň jednou vzaly úvěr, jeho podmínky ale neznají

Z průzkumu, který realizovala Raiffeisen stavební spořitelna, vyplynulo, že tři čtvrtiny české populace si už alespoň jednou v životě půjčily peníze. Většina z těchto lidí si však nepamatuje zásadní podmínky úvěru, který si sjednali. Kromě toho si polovina Čechů při výběru vhodného úvěru nesrovnává nabídky jednotlivých poskytovatelů. Z průzkumu, který realizovala Raiffeisen stavební spořitelna, vyplynulo, že tři čtvrtiny české populace si už alespoň jednou v životě půjčily peníze. Většina z těchto lidí si však nepamatuje zásadní podmínky úvěru, který si sjednali. Kromě toho si polovina Čechů při výběru vhodného úvěru nesrovnává nabídky jednotlivých poskytovatelů.

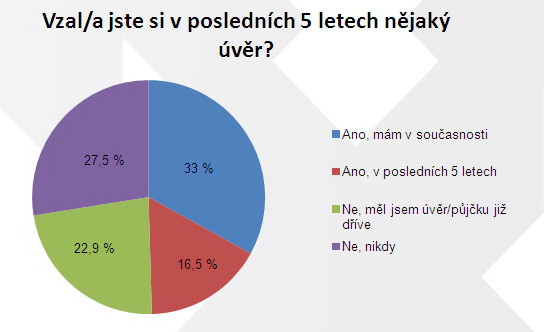

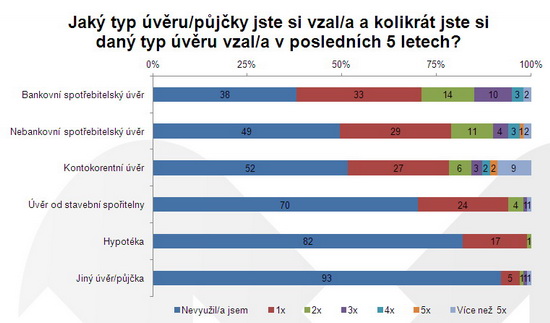

Téměř tři čtvrtiny české populace mají osobní zkušenost s úvěry. V posledních pěti letech si ho vzal každý druhý Čech. Lidé využívají nejčastěji bankovní (62 %) a nebankovní (51 %) spotřebitelské úvěry. Rozšířené je i sjednávání kontokorentu (48 %) a úvěru od stavební spořitelny (30 %). Polovina lidí si však před tím, než si úvěr vezme, nesrovná podmínky na trhu a spokojí se s první nabídkou. V případě nespokojenosti s úvěrem jsou lidé spíše pasivní a pouze 12 % aktivně řeší jeho refinancování.

Graf č. 1. Reprezentativní průzkum Raiffeisen stavební spořitelny mezi veřejností (vzorek 816 lidí)

Autor: Raiffeisen stavební spořitelna

Graf č. 2. Reprezentativní průzkum Raiffeisen stavební spořitelny mezi veřejností (vzorek 816 lidí)

Autor: Raiffeisen stavební spořitelna

Proč si lidé sjednávají úvěry?

Úvěr od stavební spořitelny respondenti využívají především na rekonstrukce či přestavby svých nemovitostí (59 %), ale řeší s ním i pořízení vlastního bydlení (40 %). Ostatní typy úvěru, jako jsou bankovní a nebankovní spotřebitelské úvěry, jsou využívány zejména na pokrytí běžného provozu domácnosti (zejména kontokorent – 41 %) a na nečekané výdaje (56 % spotřebitelských úvěrů). „Téměř 30 % respondentů však pomocí spotřebitelských úvěrů financuje i úpravy bydlení, což není příliš vhodné řešení. Úroková sazba je zde totiž mnohem vyšší než u úvěru, který je na tyto účely přímo určen,“ komentuje výsledky průzkumu Jitka Jechová z Raiffeisen stavební spořitelny.

Kolik si půjčujeme?

Výše úvěru záleží na druhu úvěrové služby a na jejím využití. Pro nižší částky peněz (do 50 000 korun) Češi využívají nejčastěji nebankovní spotřebitelské úvěry a kontokorentní úvěr. Pro částky nad 50 tisíc dvě třetiny národa využívají bankovní spotřebitelské úvěry. Pro úvěr na bydlení v rozmezí 100–500 tisíc korun mířila v posledních pěti letech více než polovina lidí do stavební spořitelny.

Známe parametry smluvených úvěrů?

Průzkum ukázal, že až polovina lidí si před uzavřením úvěru aktivně neporovnává podmínky konkurenčních nabídek. Navíc pouze malá část lidí si pamatuje konkrétní parametry úvěrů, které si sjednali. U úvěrů na koupi bydlení si pamatuje výši úrokové sazby jen třetina dotázaných, délku úvěru 39 %, výši splátky 65 % a RPSN pouhá 4 % respondentů. „Podobná neznalost panuje i u dotázaných, kteří úvěr využili na rekonstrukci bydlení. Úrokovou sazbu zná pouze 17 % respondentů, délku úvěru 48 %, výši splátky 66 % a RPSN pouhých 7 %,“ dodává Jitka Jechová z Raiffeisen stavební spořitelny.

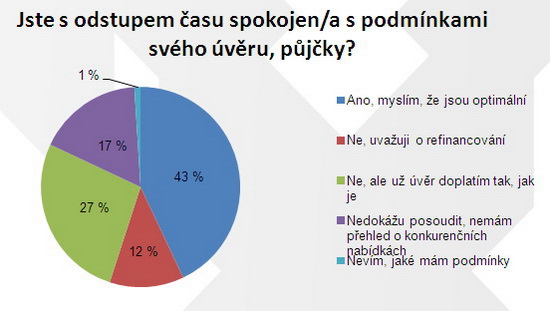

Jsou Češi spokojeni se svým úvěrem?

Lidé jsou ve vztahu ke svým úvěrům spíše pasivní. S nastavenými parametry úvěrů jsou spokojeni ve 43 %. I když spokojeni nejsou, situaci nechtějí aktivně řešit (27 %) či nemají přehled o aktuální nabídce trhu, podle které by mohli srovnat výhodnost svého úvěru (17 %). Pouze 12 % respondentů se snaží aktivně ovlivňovat finanční náročnost a průběh svého úvěru a uvažuje o refinancování.

Graf č. 3. Reprezentativní průzkum Raiffeisen stavební spořitelny mezi veřejností (vzorek 816 lidí)

Autor: Raiffeisen stavební spořitelna

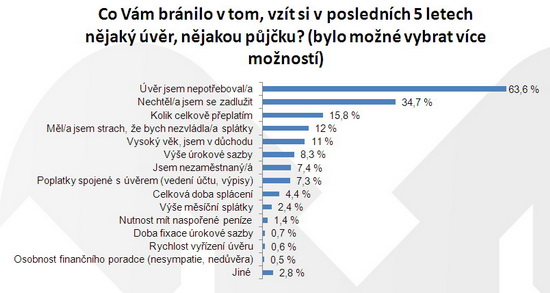

Jaké máme vůči úvěrům zábrany?

Češi jsou vůči úvěrům velmi opatrní a neberou si je bezdůvodně. Jako nejčastější argument proti sjednání úvěru byla uváděna nepotřebnost úvěru (64 %) a neochota se zadlužit (35 %). Snahu vyhnout se úvěru, pokud to není naprosto nezbytné, obecně uvádí 41 % respondentů.

Graf č. 4. Reprezentativní průzkum Raiffeisen stavební spořitelny mezi veřejností (vzorek 816 lidí)

Autor: Raiffeisen stavební spořitelna

Přestože v zásadních parametrech úvěrů panuje při jejich využití neznalost, lidé je naopak uvádějí jako zásadní během rozhodovacího procesu. Pro 68 % respondentů je důležitá výše úrokové sazby, pro 64 % celková částka, kterou přeplatí a pro 55 % výše měsíční splátky.

O průzkumu

Průzkum provedla Raiffeisen stavební spořitelna počátkem letošního jara ve spolupráci s agenturou STEM/MARK. Účastnilo se ho přes 800 lidí z celé ČR. Sběr dat probíhal prostřednictvím internetového dotazníku (CAWI).

Podzimní akce Raiffeisen stavební spořitelny – dárek ke každému úvěru a zvýhodněná nabídka pro stávající klienty

Raiffeisen stavební spořitelna připravila pro všechny, kteří si u ní do konce listopadu vezmou jakýkoliv úvěr, zajímavý dárek: originální stolní hru Felixopolis, která byla vyvinuta přímo Raiffeisen stavební spořitelnou. „Díky tomu, že na rekonstrukce půjčujeme klientům až půl milionu bez zajištění a s mnohem příznivější úrokovou sazbou, než nabízejí běžné spotřebitelské úvěry, tvrdíme, že lepší bydlení je s námi hračka. A my bychom rádi, aby si letos na podzim hráli i naši klienti. Felixopolis je hra, která pobaví všechny generace a měla by hráčům ukázat, že investice do vlastního bydlení a jeho modernizace se vyplácí,“ říká Lukáš Kopecký, ředitel marketingu v Raiffeisen stavební spořitelně.

Vybraným skupinám současných klientů navíc nabízí akční podmínky nejen překlenovacích úvěrů REKOpůjčka a HYPOsplátka, ale také úvěru ze stavebního spoření.

Expres přidělení úvěru ze stavebního spoření nebo zvýhodněná úroková sazba

RSTS vybrané skupině věrných klientů nabídne možnost dřívějšího získání úvěru ze stavebního spoření. Díky tomu si mohou půjčit až 700 tisíc korun bez zajištění při úrokové sazbě 4,5 % ročně, garantované po celou dobu splácení.

Další skupina má možnost využít překlenovací úvěry s dodatečnou slevou 0,4 % ročně ze standardní úrokové sazby. REKOpůjčku mohou využít na rekonstrukce a modernizace svého bydlení, HYPOsplátku rovnou na jeho pořízení.

všechny články | |

Dále v rubrice

Vyplatí se platit nájem, nebo splácet hypotéku?

Řada rodin se rozhoduje mezi bydlením v nájmu a pořízením vlastního domova na hypotéku. Obě možnosti mají své výhody i nevýhody. Z pohledu budování majetku je vždy výhodnější pořízení vlastní nemovitosti na hypotéku. Při rozhodování mezi nájemním bydlením...

Řada rodin se rozhoduje mezi bydlením v nájmu a pořízením vlastního domova na hypotéku. Obě možnosti mají své výhody i nevýhody. Z pohledu budování majetku je vždy výhodnější pořízení vlastní nemovitosti na hypotéku. Při rozhodování mezi nájemním bydlením...

|

Jak financovat nemovitost bez hypotéky

Financování bydlení bez hypotečního úvěru. Možností je několik. Jaké to jsou a jaké mají klady a zápory?

Financování bydlení bez hypotečního úvěru. Možností je několik. Jaké to jsou a jaké mají klady a zápory?

|

Digitalizace bank - co si nově můžete sjednat online?

Banky svým klientům stále více nabízejí možnost sjednání produktů a služeb z pohodlí domova. Novinky v online sjednání představila Raiffeisenbank a ČSOB. Raiffeisenbank umožňuje od poloviny března právnickým osobám zakládat účty online a klienti ČSOB...

Banky svým klientům stále více nabízejí možnost sjednání produktů a služeb z pohodlí domova. Novinky v online sjednání představila Raiffeisenbank a ČSOB. Raiffeisenbank umožňuje od poloviny března právnickým osobám zakládat účty online a klienti ČSOB...

|

Odměna až 24 000 Kč nebo televize. Jaké jsou nové odměny bank?

UniCredit Bank nabízí až 24 000 Kč při sjednání nové půjčky. Air Bank spouští svět výhod Unity. Jaké výhody a odměny nabízejí banky v dubnu? Přehled slev a bonusů najdete v našem článku...

UniCredit Bank nabízí až 24 000 Kč při sjednání nové půjčky. Air Bank spouští svět výhod Unity. Jaké výhody a odměny nabízejí banky v dubnu? Přehled slev a bonusů najdete v našem článku...

|

všechny články v rubrice

|