Češi si více cení majetku než života. Jsou na tom obráceně než průměr Evropské unie

| 11.9.2017 | Zdeněk Bubák, zpráva Partners | |

České rodiny dávají přednost pojištění majetku před životním pojištěním. Ukázal to srpnový průzkum pro finančně poradenskou společnost Partners zaměřený na pojištění. Víc než třetina českých rodin s vyživovaným dítětem (35 %) nemá žádnou pojistku pro případ, kdyby z vážných zdravotních důvodů vypadl jejich příjem. Do letošního průzkumu bylo zahrnuto 600 respondentů z českých domácností, v nichž je alespoň jedno vyživované dítě, a provedla jej agentura MindBridge Consulting. České rodiny dávají přednost pojištění majetku před životním pojištěním. Ukázal to srpnový průzkum pro finančně poradenskou společnost Partners zaměřený na pojištění. Víc než třetina českých rodin s vyživovaným dítětem (35 %) nemá žádnou pojistku pro případ, kdyby z vážných zdravotních důvodů vypadl jejich příjem. Do letošního průzkumu bylo zahrnuto 600 respondentů z českých domácností, v nichž je alespoň jedno vyživované dítě, a provedla jej agentura MindBridge Consulting.

Raději mít krytý majetek než zdraví

Šetření pro finančně poradenskou společnost Partners potvrdilo zkušenosti finančních poradců, že české rodiny raději pojistí svůj majetek než svůj život. To ostatně potvrzují také statistiky OECD. „Češi utratí za životní pojištění průměrně 5 952 Kč za rok. Za neživotní to je ale 8 373 Kč. Průměr Evropské unie přitom činí 26 083 Kč za neživotní a 48 955 za životní pojištění,“ srovnává finanční a pojistný matematik Partners Martin Švec fakt, že poměr mezi pojištěním majetku a životním pojištěním je v EU výrazně posunutý ve prospěch životního pojištění.

Přehled životního pojištění dostupného v Česku

Necelých 6 tisíc Kč za životní roční pojistku svědčí u Čechů také o tom, že je dostatečně nechrání před vážnými zdravotními karamboly. „Kvalitní životní pojištění lze pořídit přibližně za 10 000 Kč ročně,“ přibližuje odpovídající sumu Švec.

Přehled neživotního pojištění

Hypotéka: Češi nechtějí ohrozit své rodiny

Dobrou zprávou je, že zodpovědněji k ochraně svého zdraví i majetku přistupují lidé s hypotékou. Přes tři čtvrtiny respondentů, kteří splácejí hypoteční úvěr, mají sjednané životní pojištění (78 %) nebo pojištění majetku (77 %). Obě pojištění (životní i majetek) má 62 % domácností, které využívají hypoteční úvěr. Důvodem je nejen tlak jejich věřitelů – bank, ale také obava, aby v případě zdravotních problémů nepřenesl živitel odpovědnost za splácení na svou rodinu. U rodin, které hypotéka netíží, se pohybuje míra pojištění v obou případech lehce nad polovinou a obě pojištění zároveň má 33 % z nich.

Srovnání hypoték najdete zde

Pojištění versus nepojištění obecně souvisí také s dosaženým vzděláním. S rostoucím vzděláním živitele domácnosti roste i míra jejího pojištění. Mezi vysokoškoláky je pojištěno na život 69 % lidí, zatímco u lidí bez maturity je to 39 %.

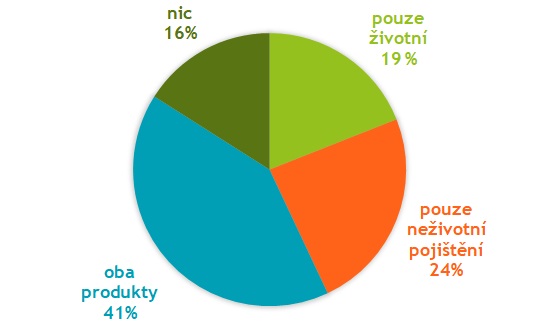

Jaký typ pojištění máte?

Autor: Partners

U koho hledají Češi pomoc ve finanční nouzi?

Kam by se české rodiny obrátily o pomoc v případě dlouhodobého finančního výpadku? Téměř v 7 případech z 10 by se spolehly na své blízké (36 %) a na předchozí úspory (33 %). Pojištění kryje záda jen desetině z nich (11 %). Na stát by se o dávky v nouzi, příspěvky aj. obrátilo 7 % respondentů. Více na něj spoléhají rodiny, kde je živitelem žena, nebo ty, kde přednosta domácnosti má nižší stupeň dosaženého vzdělání.

Srovnání spořicích účtů najdete zde

Otázkou je, zda úspory rodiny dokážou vykrýt obtížné životní situace, kdy se například z vydělávajícího člena rodiny stane invalida. „V takových případech by rodina musela mít na účtech miliony, aby udržela svůj životní standard, což nebývá reálné,“ říká finanční poradce a lektor projektu Den finanční gramotnosti Jaroslav Gall. Paradox vidí v tom, že nejvíce stát rodině vyplatí na dávkách při úmrtí živitele rodiny. „Invalidita je přitom statisticky častější a nese s sebou riziko větší finanční ztráty,“ tvrdí Jaroslav Gall.

Stát mě zachrání

Nereálnost představ potvrzuje i otázka, jakou část měsíčního příjmu by pokrývaly nemocenské dávky při dlouhodobé pracovní neschopnosti. Většina rodin očekává, že při dlouhodobé pracovní neschopnosti dostane od státu o 20 % více, než je realita. Vzdělanější lidé se při určení správné výše dávky paradoxně mýlili více a nadhodnocovali ji.

Tři rizika vládnou všem

Z těchto důvodů bylo příjemné překvapení v tom, že si respondenti správně poradili s otázkou ohledně hlavních rizik, která by měla krýt životní pojistka, tedy smrti, invalidity a dlouhodobé pracovní neschopnosti. „Realita bývá bohužel horší. Z dat od pojišťoven víme, že Češi nemají dobře nastavené pojistky, zejména v případě pojistných částek u těchto tří typů pojištění. Ty bývají příliš nízké, částky do 500 tisíc Kč jsou pro živitele rodiny nedostatečné, přitom jsou ve smlouvách velmi často,“ konstatuje Martin Švec. Čtyřicetiletý člověk, který má příjem 20 tisíc Kč čistého, potřebuje v případě, že se stane invalidou třetího stupně, pro udržení svého životního standardu přibližně 2 miliony Kč.

Muži vs. ženy: jiné strachy, jiné jistoty

Muži a ženy se lišili v tom, jakých rizik se více obávají. Muži vnímají jako více ohrožující smrt či invaliditu spojenou se ztrátou příjmu, zatímco ženám nedávají spát nemoci a úrazy.

Rozdílně také vnímají zhodnocování svých peněz na stáří. Ženy dávají přednost tradičním spořicím produktům, jako jsou stavební spoření či spořicí účty, muži více slyší na investice. Investiční životní pojištění je mezi lidmi stále často mylně vnímáno jako vhodná investice na stáří. V průzkumu se k němu v tomto duchu přiklonila téměř čtvrtina (22 %) respondentů. Jinak lidé správně volili penzijní spoření či připojištění (74 %), na druhou příčku ale umístili nevhodné stavební spoření (34 %) a na třetí značně rizikovou investiční nemovitost (pořízenou s využitím hypotéky) – 31 %. Mnoho jich stále věří spořicím produktům, které ale dnes nepřekonají ani inflaci (29 %). Správné investiční produkty, jako podílové fondy (23 %) či investice do akcií (12 %) skončily na chvostu.

Vyberte tři finanční produkty vhodné pro zajištění na stáří

Autor: Partners

Nabídka doplňového penzijního spoření

Informace o průzkumu: Průzkum byl realizován dotazováním prostřednictvím internetu (CAWI) společností MindBridge Consulting pro společnost Partners v srpnu 2017. Do průzkumu bylo zahrnuto 600 respondentů, přednostů českých domácností, ve kterých je alespoň jedno vyživované dítě.

reklama

|

všechny články | |

Dále v rubrice

V jakém věku si Češi nejčastěji sjednávají životní pojištění?

Malé děti jsou často nemocné, náctiletí se spíše zraní, se stoupajícím věkem rostou závažná onemocnění a riziko úmrtí. Fakta, která potvrzuje aktuální analýza České asociace pojišťoven. A podle které si životní pojištění sjednáváme v průměru...

Malé děti jsou často nemocné, náctiletí se spíše zraní, se stoupajícím věkem rostou závažná onemocnění a riziko úmrtí. Fakta, která potvrzuje aktuální analýza České asociace pojišťoven. A podle které si životní pojištění sjednáváme v průměru...

|

Tipy pro daňové přiznání

Pro elektronické podání přiznání k dani z příjmu za rok 2023 zbývá necelý měsíc. Na co vše si dát pozor, abyste se vyhnuli chybám, se dozvíte v našem článku...

Pro elektronické podání přiznání k dani z příjmu za rok 2023 zbývá necelý měsíc. Na co vše si dát pozor, abyste se vyhnuli chybám, se dozvíte v našem článku...

|

Nová česká poradenská banka startuje do ostrého provozu

Na českém bankovním trhu začíná fungovat nová poradenská banka. Ta nabídne klientům směs moderních fintech technologií doplněných poradenstvím. Její unikátností bude nabídka i správa produktů od jiných bank a finančních institucí...

Na českém bankovním trhu začíná fungovat nová poradenská banka. Ta nabídne klientům směs moderních fintech technologií doplněných poradenstvím. Její unikátností bude nabídka i správa produktů od jiných bank a finančních institucí...

|

Produktové novinky bank v březnu aneb co nového pro nás banky připravily?

Přinášíme vám pravidelnou informaci o tom, jaké produktové změny a inovace banky a pojišťovny provedly za uplynulý měsíc. Novinky v průběhu března letošního roku oznámily Air Bank, banka CREDITAS, Česká spořitelna, ČSOB, Fio banka...

Přinášíme vám pravidelnou informaci o tom, jaké produktové změny a inovace banky a pojišťovny provedly za uplynulý měsíc. Novinky v průběhu března letošního roku oznámily Air Bank, banka CREDITAS, Česká spořitelna, ČSOB, Fio banka...

|

všechny články v rubrice

|