Kam vložit peníze, aby se vám co nejvíce zhodnotily? Akcie a akciové podílové fondy vedou

| 16.9.2016 | Zdeněk Bubák, zpráva EIC | |

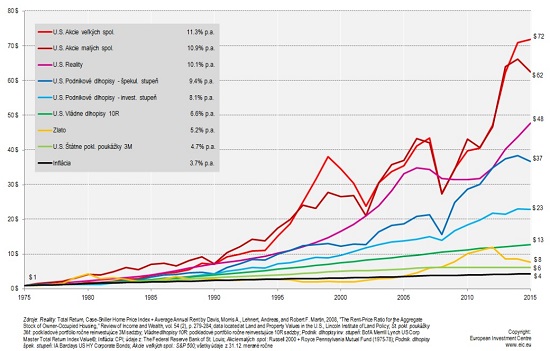

Nejvíce se za posledních 40 let v USA, a nejen tam, zhodnotila investice do akcií velkých podniků následovaná investicí do akcií malých podniků. Třetí nejvýhodnější investicí byly reality. Nejméně výhodné byly státní pokladniční poukázky, zlato a vládní dluhopisy. Informace jsme čerpali z grafu, který vytvořila společnost European Investment Centre z Bratislavy. Nejvíce se za posledních 40 let v USA, a nejen tam, zhodnotila investice do akcií velkých podniků následovaná investicí do akcií malých podniků. Třetí nejvýhodnější investicí byly reality. Nejméně výhodné byly státní pokladniční poukázky, zlato a vládní dluhopisy. Informace jsme čerpali z grafu, který vytvořila společnost European Investment Centre z Bratislavy.

Přinášíme vám informaci o tom, jak se vyvíjely výnosy z osmi hlavních aktiv za posledních 40 let, kterou nám poskytla společnost European Investment Centre (EIC) z Bratislavy. Jedná se o pohled na trh USA, ale i v ostatních regionech světa budou díky dnešní globalizované společnosti výsledky zřejmě podobné.

Přehled všech podílových fondů dostupných v ČR - ceny, výkonnost, poplatky, minimální investice

reklama

|

Můžete se podívat na graf, kde jednotlivé linky odpovídají výnosům z akcií velkých společností, akcií malých společností, realit, podnikových dluhopisů spekulativního stupně, podnikových dluhopisů investičního stupně, 10letých vládních dluhopisů, zlata a státních pokladničních poukázek.

Zhodnocení 1 US dollaru investovaného do osmi tříd aktiv (1975 - 2015)

EIC - výnosy 8 tříd aktiv v USA - 1975-2015

Autor: European Investment Centre

Je zajímavé, že investice do všech typů aktiv překonaly inflaci (černá linka dole). Nejvyšších výnosů dosáhli majitelé akcií velkých společností. Následují je vlastníci akcií malých společností. Reality obsadily třetí místo. Nejmenšího výnosu dosáhly státní pokladniční poukázky, zlato a vládní dluhopisy.

Čtěte zde:

Investovat na kapitálovém trhu dnes může téměř každý. Jak by měl postupovat začátečník?

„Finance jsou o číslech, ne o počtech a prodejním marketingu. Historie nás učí, že dlouhodobě nejvýnosnějším aktivem jsou akcie. Směřování ekonomiky a společenský rozvoj se projevuje právě na akciovém trhu. Nákupem akciových fondů vlastníte firmy počínaje Googlem přes Exxon až po doly na drahé kovy a sítě hotelů. Jediným dlouhodobým smysluplným spořením je proto spoření prostřednictvím akciových fondů. Když se finanční poradce rozhodne sprostředkovat klientovi jinou formu spoření, přímo ohrožuje jeho budoucí důchod. Pokud se vám zdá, že není příliš velký rozdíl v dosaženém zhodnocení např. 10 % versus 11 % p.a. během produktivního věku, tak vězte, že rozdíl v penzijní rentě bude 2 000 EUR versus 3 000 EUR,“ vysvětluje Roman Sherhaufer, předseda představenstva EIC.

Jeho slova potvrzuje i aktuální žebříček podílových fondů na Finparádě.cz, kde nejlepší akciový fond nyní dosahuje pětileté výkonnosti 28,18 % (ročně). Nejlepší dluhopisový fond nedosahuje ani polovinu této hodnoty a ostatní typy fondů jsou na tom ještě hůře.

Žebříček podílových fondů najdete zde

Poznámka:

Při přípravě článku jsme vycházeli z aktuálně dostupných ekonomických informací (tento článek byl připraven 16.9.2016). Článek neslouží k poskytování osobního investičního poradenství, nepředstavuje investiční doporučení k nákupu či prodeji jakýchkoliv investičních nástrojů ani nabídku na uzavření smlouvy podle § 1732 zákona č. 89/2012 Sb., občanského zákoníku. Před rozhodnutím k nákupu jakéhokoliv produktu vám proto doporučujeme kontaktovat investičního poradce nebo osobního bankéře, který vám poskytne více informací o produktech a doporučí, jestli se konkrétní produkt hodí k vašemu rizikovému profilu a do vašeho portfolia. Investiční nástroje uvedené výše nezaručují návratnost vložené investice. Hodnota investice může v čase kolísat, v závislosti na typu investice i výraznějším způsobem.

všechny články | |

Dále v rubrice

Menší riziko a větší výnos: Jak rozumně rozdělit investice a dosáhnout stabilního růstu

Žít z výplaty do výplaty je čím dál tím častějším tématem napříč českou společností. Nejhůř je na tom zatím Generace Z, která je vesměs smířená s tím, že v životě bude hledat jiné a daleko snáz dosažitelné hodnoty, než je soukromé vlastnictví bytu...

Žít z výplaty do výplaty je čím dál tím častějším tématem napříč českou společností. Nejhůř je na tom zatím Generace Z, která je vesměs smířená s tím, že v životě bude hledat jiné a daleko snáz dosažitelné hodnoty, než je soukromé vlastnictví bytu...

|

Jak se zabezpečit na stáří

Průměrné dožití populace se prodlužuje. Jak se zabezpečit na odchod do důchodu a vytvořit si dostatečnou finanční rezervu?

Průměrné dožití populace se prodlužuje. Jak se zabezpečit na odchod do důchodu a vytvořit si dostatečnou finanční rezervu?

|

Jak investují různé generace?

Každá generace je definována vlastní perspektivou, která vznikla v důsledku generačního historického kontextu a společenských vlivů. Pokud jde o peníze a investice, tak každá z nich má své zakořeněné investiční postoje, které reflektují ekonomické podmínky...

Každá generace je definována vlastní perspektivou, která vznikla v důsledku generačního historického kontextu a společenských vlivů. Pokud jde o peníze a investice, tak každá z nich má své zakořeněné investiční postoje, které reflektují ekonomické podmínky...

|

Jaké jsou plány XTB pro rok 2024?

Společnost XTB, globální fintech poskytovatel online investiční platformy a mobilní aplikace, představila svoje plány pro rok 2024. Zároveň oznámila nový milník – její služby nyní využívá jeden milion zákazníků po celém světě. Tento úspěch přišel něco málo přes tři roky poté...

Společnost XTB, globální fintech poskytovatel online investiční platformy a mobilní aplikace, představila svoje plány pro rok 2024. Zároveň oznámila nový milník – její služby nyní využívá jeden milion zákazníků po celém světě. Tento úspěch přišel něco málo přes tři roky poté...

|

všechny články v rubrice

|