ČSOB loni klesl zisk o 17 procent na 11,2 miliardy korun - díky Řecku

V

roce 2011 vykázaný zisk skupiny ČSOB

dosáhl 11,172 mld. Kč. Díky

jednorázovému znehodnocení

řeckých dluhopisů v portfoliu finančních

aktiv banka přišla o 2,5 mld. Kč, což ve výsledku

způsobilo 17% snížení čistého zisku

oproti stejnému období minulého roku.

Úvěrové portfolio rostlo v šesti po

sobě jdoucích čtvrtletích se zrychlením v

druhé polovině roku, a to hlavně díky

korporátním úvěrům (meziročně +25 %) a

hypotékám (meziročně +13 %) a dosáhlo 441,1 mld.

Kč (meziročně

+10 %). Objem depozit vystoupal na

611,6 mld. Kč (meziročně

+3 %). Jde

o konsolidované neauditované údaje

podle EU IFRS. V

roce 2011 vykázaný zisk skupiny ČSOB

dosáhl 11,172 mld. Kč. Díky

jednorázovému znehodnocení

řeckých dluhopisů v portfoliu finančních

aktiv banka přišla o 2,5 mld. Kč, což ve výsledku

způsobilo 17% snížení čistého zisku

oproti stejnému období minulého roku.

Úvěrové portfolio rostlo v šesti po

sobě jdoucích čtvrtletích se zrychlením v

druhé polovině roku, a to hlavně díky

korporátním úvěrům (meziročně +25 %) a

hypotékám (meziročně +13 %) a dosáhlo 441,1 mld.

Kč (meziročně

+10 %). Objem depozit vystoupal na

611,6 mld. Kč (meziročně

+3 %). Jde

o konsolidované neauditované údaje

podle EU IFRS.

Bartel Puelinckx, člen představenstva a vrchní ředitel pro

oblast financí, výsledky komentoval slovy: „Hlavními

tahouny našeho výsledku je silná

výkonnost našich hlavních

obchodních aktivit a nízké

náklady na riziko. ČSOB si stále udržuje silnou

likviditu (poměr úvěrů ke vkladům činil ke konci roku

bezpečných 72,7 %), a to spolu se silnou

kapitálovou základnou tvoří dobrou

výchozí pozici pro rozvoj

našich aktivit.“ Petr Knapp, člen představenstva

a vrchní ředitel pro oblast

korporátního bankovnictví, dodal: „Rok 2011 byl pro

nás po obchodní stránce velice

úspěšný. Naše

úvěrové portfolio rostlo dvouciferným

tempem i přes to, že jsme stejně jako v předchozích letech

byli při poskytování úvěrů tradičně

obezřetní.“

Čistý

úrokový výnos vzrostl meziročně o 2 %,

což bylo taženo růstem obchodních objemů při

stabilních maržích. Náklady na

úvěrové riziko se snížily na 1,8 mld.

Kč, ukazatel nákladů na riziko klesl na 0,36 %. ČSOB pokračuje ve

vybraných investicích v oblasti ICT a

lidských zdrojů. Celkové provozní

náklady za rok 2011 rostly meziročně o 2 %.

Kapitálová

přiměřenost k 31. prosinci 2011 činí 15,6 % a ukazatel Tier

1 pak ke stejnému datu 11,7 %. Poměr úvěrů ke

vkladům k 31. prosinci 2011 je 72,7 % a ukazatel čistého

stabilního financování pak 135,1 %.

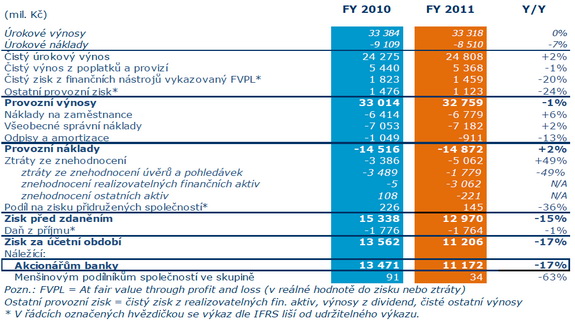

Výkaz

zisku a ztráty

Celkové provozní výnosy zůstaly na

úrovni z minulého roku. Meziroční růst

čistého úrokového výnosu o

2 % byl tažen hlavně růstem objemů klientských

úvěrů (především hypotéky a

korporátní úvěry).

Snížení expozice vůči vybraným

vládním dluhopisům mělo negativní

dopad na čistý úrokový

výnos.

Čistý

výnos z poplatků a provizí se meziročně

snížil o 1 %, zejména z důvodu

navýšení roční platby do

fondu pojištění vkladů (o 163 mil. Kč) kvůli

zvýšení sazby

pojištění vkladů z 10 na 16 bazických

bodů (platnému od začátku 3. čtvrtletí

2010).

Celkové provozní náklady vzrostly

meziročně o 2 %. Roční

zvýšení mezd a růst

celkového počtu zaměstnanců jsou hlavní důvody,

které stojí za meziročním

zvýšením

personálních nákladů o 6 %. Růst

obchodních objemů s sebou přinesl také

navýšení

všeobecných správních

nákladů, a to hlavně v oblasti ICT a marketingu, ale naopak

se podařilo snížit náklady v oblasti plateb.

Náklady na úvěrové riziko jsou

poloviční ve srovnání s

minulým rokem s tím, jak se ztráty ze

znehodnocení úvěrů snížily na 1 779

mil. Kč a ukazatel nákladů na úvěrové

riziko se snížil na 36 bazických bodů.

Nejsilnější pokles nákladů na riziko

zaznamenaly úvěry v segmentech velkých i

malých a středních podniků. Rizikové

náklady klesaly také ve všech

oblastech úvěrů fyzickým osobám.

Dopady expozice vůči řeckému státu: V souladu se

standardy IFRS se ČSOB rozhodla zaúčtovat

znehodnocení dluhopisů v portfoliu

realizovatelných finančních aktiv.

Všechny tyto dluhopisy mají splatnost před rokem

2020. Znehodnocení (vždy dopad před zdaněním) se

v jednotlivých čtvrtletích vyvíjelo

takto: 1,306 mld. Kč ve 2. čtvrtletí,

dalších 1,046 mld. Kč ve 3. čtvrtletí

a následně 0,725 mld. Kč ve 4. čtvrtletí.

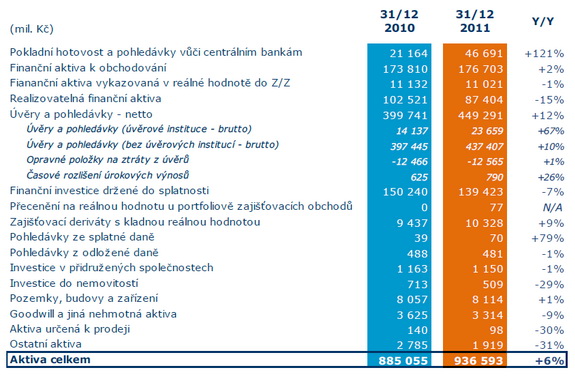

Analýza

rozvahy

V roce 2011 dosáhlo úvěrové portfolio

441,1

mld. Kč, což je o 40 mld. více než hodnota z

předchozího roku. Meziroční růst o 10 % je

nejvýraznější od konce roku 2008. Hypotéky

vzrostly meziročně o 13 % na 163,1 mld. Kč. Tempo růstu je

poloviční oproti období hypotečního

boomu před rokem 2008. Nové prodeje podpořil

příznivý vývoj

úrokových sazeb i stabilní ceny

nemovitostí. Úvěry ze stavebního

spoření meziročně stagnují. Celý

český trh s úvěry ze stavebního

spoření je postižen nejistotou klientů vyvolanou

probíhajícími změnami v

systému státní podpory

stavebního spoření. Nové prodeje ČMSS

za rok 2011 byly na úrovni předešlého

roku, a to i navzdory klesajícímu trhu.

Spotřebitelské úvěry klesly meziročně o 4 % na

17,5 mld. Kč, vlivem přesunu některých úvěrů ze

spotřebitelského financování do SME.

Úvěry malým a středním podnikům

(zahrnuje také municipality a bytová družstva) na

začátku roku 2011 začaly opět růst a rostly každé

čtvrtletí. Jejich objem ke konci roku 2011 je o 5 % nad

úrovní z konce roku 2010. Leasing meziročně klesl

o 2 % na 22,8 mld. Kč.

Objemy korporátních úvěrů rostly

nepřetržitě od února roku 2011 a dosáhly 95,3

mld. Kč. Díky tomu došlo k obnovení

tržního podílu ČSOB. Růst aktiv byl

doprovázen jen minimální tvorbou

opravných položek. Zároveň vzrostla

také mimobilanční angažovanost, a to o

více než 18 %.

Vklady celkem meziročně

vzrostly o 3 % na 611,6 mld. Kč. Z klientských vkladů

zaznamenaly spořicí účty 10% meziroční

růst. Část nárůstu byla na úkor

termínovaných vkladů (meziročně -25 %) a

podílových fondů (meziročně -15 %).

Běžné účty rostly meziročně o 2 %. Stagnace

objemů stavebního spoření

odráží nejistotu klientů ohledně

další státní podpory tohoto

způsobu spoření. Aktiva pod správou u obou

penzijních fondů rostla na 28,7 mld. Kč.

V podílových fondech si ČSOB udržuje pozici

jedničky na trhu, který v posledních

čtvrtletích zaznamenal pokles. Aktiva pod správou

v podílových fondech ČSOB klesly meziročně o 15

%. Nové prodeje byly nižší než odliv

prostředků způsobený tím, že klienti preferovali

uložení svých peněz do depozitních

produktů před reinvesticí do fondů.

Horší situace na trzích

také negativně přispěla ke slabší

výkonnosti objemů.

Řízení

rizik

Ukazatel kapitálu Tier 1 dosáhl k 31. prosinci

2011 hodnoty 11,65 % oproti 14,19 % v roce 2010. Likvidita skupiny ČSOB

zůstává na velmi vysoké

úrovni: poměr úvěrů ke vkladům se meziročně

zvýšil z 68,5 % k 31. prosinci 2010 na 72,7 % k

31. prosinci 2011.

Podíl úvěrů po splatnosti (tj. více

než 90 dnů po splatnosti podle metodologie ČSOB, v souladu s

metodologií skupiny KBC) k 31. prosinci 2011 klesl na 3,88 %

hrubého objemu úvěrů. Ukazatel nákladů

na úvěrové riziko (credit cost ratio, CCR) v roce

2011 poklesl na 0,36 % z 0,75 % v roce 2010.

Konsolidovaný

výkaz zisku a ztráty –

vykázaný (EU IFRS)

Zdroj: ČSOB

Konsolidovaná rozvaha – aktiva (EU IFRS)

Zdroj: ČSOB

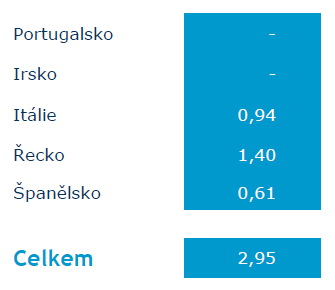

Expozice ČSOB vůči dluhopisům

emitentů z vybraných jihoevropských

zemí a Irska

účetní hodnota v mld. Kč k 31. prosinci 2011

(jde o státní dluhopisy, jiné banka

nevlastní)

Částka

2,95 miliardy korun představuje hrozbu dalších

odpisů a dopadu do zisku pro rok 2012.

Porovnejte

si náklady na vedení účtu na

Finparádě:

Finparáda

/ Bankovní účty / Osobní

účty

reklama

|

všechny články | |

Dále v rubrice

Denní zprávy

Zajímá vás svět finančních produktů a služeb, ale i ekonomická témata? Každý všední den pro vás připravíme přehled těch nejzajímavějších informací a novinek z finančního trhu za den předchozí. Sledujte naše...

Zajímá vás svět finančních produktů a služeb, ale i ekonomická témata? Každý všední den pro vás připravíme přehled těch nejzajímavějších informací a novinek z finančního trhu za den předchozí. Sledujte naše...

|

Proč si zřídit úrazové pojištění a jak ho vybrat?

Životní pojištění kryje rizika, se kterými se může člověk během svého života setkat. Před uzavřením životního pojištění je velmi důležité určit rizika, která chcete zajistit a podle toho zvolit vhodný produkt. Martin Pejsar radí, kdo si může pojištění sjednat...

Životní pojištění kryje rizika, se kterými se může člověk během svého života setkat. Před uzavřením životního pojištění je velmi důležité určit rizika, která chcete zajistit a podle toho zvolit vhodný produkt. Martin Pejsar radí, kdo si může pojištění sjednat...

|

Češi jsou národ fanoušků a banky chtějí být u toho

Co Čech, to fanoušek. Bez nadsázky se dá říct, že fanouškovství mají Češi v krvi. Tři čtvrtiny z nás totiž někomu aktivně fandí, ať už konkrétnímu sportovci, národnímu týmu nebo...

Co Čech, to fanoušek. Bez nadsázky se dá říct, že fanouškovství mají Češi v krvi. Tři čtvrtiny z nás totiž někomu aktivně fandí, ať už konkrétnímu sportovci, národnímu týmu nebo...

|

Index termínovaných vkladů v dubnu

Termínoindex nadále klesá. Nejvýrazněji si pohoršil roční vklad. Nejvyšší sazbu aktuálně nabízí Banka CREDITAS a Max banka s 5,3 % p.a. u měsíčního vkladu...

Termínoindex nadále klesá. Nejvýrazněji si pohoršil roční vklad. Nejvyšší sazbu aktuálně nabízí Banka CREDITAS a Max banka s 5,3 % p.a. u měsíčního vkladu...

|

všechny články v rubrice

|