Jak poklesly za rok úrokové sazby u půjček a hypoték? Které banky letos nabízejí nejnižší RPSN?

| 25.8.2016 | Zdeněk Bubák, zpráva Datank | |

Většina bank nabízí letos lepší úrokové sazby u úvěrových produktů. A to jak u hypoték, tak u neúčelových úvěrů. Pozor si však musíte dát třeba na platební historii. To jsou nejzajímavější závěry porovnávacího výzkumu úrokových sazeb, který uskutečnila analytická agentura Datank v rámci výzkumu Nejlepší banka 2016. Většina bank nabízí letos lepší úrokové sazby u úvěrových produktů. A to jak u hypoték, tak u neúčelových úvěrů. Pozor si však musíte dát třeba na platební historii. To jsou nejzajímavější závěry porovnávacího výzkumu úrokových sazeb, který uskutečnila analytická agentura Datank v rámci výzkumu Nejlepší banka 2016.

Neúčelové úvěry má ve svém portfoliu 15 ze 17 hodnocených bank. V průměru mohou klienti získat od bank půjčku levněji než v loňském roce. „Tedy alespoň ti, kteří mají bezproblémovou platební historii. Při sjednání úvěru si totiž banka každého zájemce prověří v registru dlužníků a podle výsledku nastavuje úrokovou sazbu individuálně,“ uvedla Gabriela Šamanová z analytické agentury Datank.

U půjček meziročně průměrná úroková sazba i průměrná RPSN poklesla

RPSN, která je pro posouzení výhodnosti půjčky zásadní, klesla poměrně výrazně, v průměru o 2,1 procentních bodů (p. b.). Pokud se podíváme na to, jak se liší v některých případech udávané hodnoty úrokové sazby a RPSN, největší rozdíl najdeme u Expobank (cca 3,6 p. b.). U ostatních bank není rozdíl větší než 2 p. b.

Srovnání sazeb, RPSN a měsíčních splátek u bankovních i nebankovních půjček najdete zde

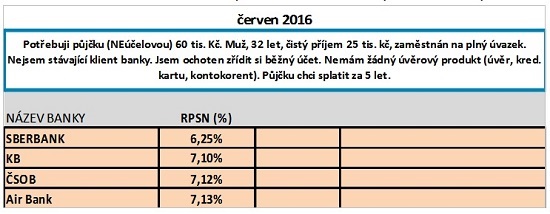

Nejnižší RPSN letos nabídla Sberbank. Za ní byla Komerční banka a potom ČSOB společně s Air Bank.

Výsledky pro modelový příklad půjčky - červen 2016

Autor: Datank

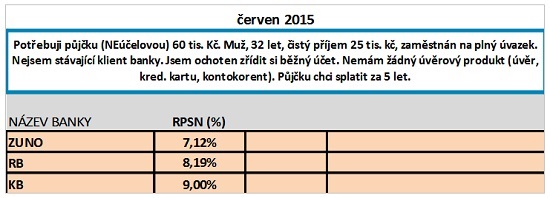

Loni nabídly v případě neúčelové půjčky nejnižší hodnotu RPSN ZUNO Bank a hned za ní pak Raiffeisenbank a Komerční banka.

Výsledky pro modelový příklad půjčky - červen 2015

Autor: Datank

Průměrná úroková sazba u hypotečních úvěrů klesá

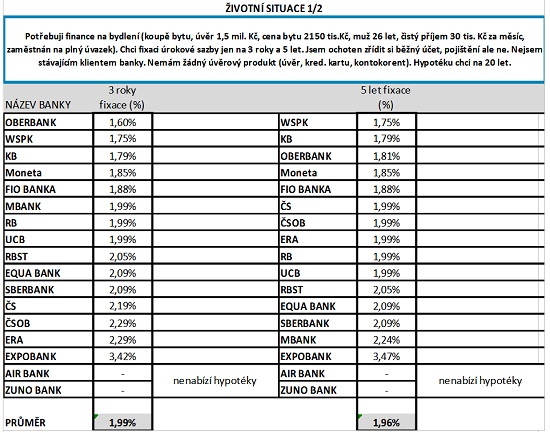

Meziročně zaznamenali analytici pokles průměrné úrokové sazby u hypotečních úvěrů. Sledovali úrokovou sazbu u tříleté a pětileté fixace. K poklesu úrokových sazeb došlo už mezi lety 2014 a 2015, a to v průměru zhruba o 0,5 procentních bodů. Mezi lety 2015 a 2016 byl zaznamenán další posun směrem dolů, a to o dalších asi 0,4 procentních bodů. „V mnoha případech klient dosáhne na ještě nižší úrokovou sazbu, než je uvedeno v tabulce, protože my hodnotíme sazby bez slev za pojištění schopnosti splácet,“ uvedla Šamanová.

Slevu může potenciální klient získat například u UniCredit Bank za to, že bude aktivně využívat kreditní kartu. „V uvedených sazbách je zahrnuta pouze případná sleva za aktivní využívání běžného účtu dané banky. U dalších slev z úrokových sazeb už si klient musí pohlídat, zda se mu součet úroků a plateb za pojištění vyplatí. Může se stát, že nižší úroková sazba společně s pojistným je ve skutečnosti dražší než vyšší sazba bez pojištění,“ dodala analytička. Průměrná úroková sazba u tříleté fixace vycházela v červnu 2016 na 1,99 %, u pětileté fixace pak ještě o něco výhodněji - 1,96 %.

Srovnání aktuálních hypotéčních úrokových sazeb a RPSN najdete zde

U tříleté fixace nabídla nejnižší úrok Oberbank, a to na úrovni 1,6 %, nabízí ho však spíše stávajícím klientům. U pětileté pak Waldviertler Sparkasse - 1,75 %, která však má pobočky pouze v Jihočeském a Jihomoravském kraji a na Vysočině. Na prvních příčkách se úrokové sazby u hypoték zásadně neliší, rozdíly se mnohdy pohybují dokonce v řádu setin procenta. Do dvouprocentní sazby se v případě tříleté fixace vejde hned osm bank, v případě pětileté dokonce deset bankovních domů.

Výsledky pro modelový příklad hypotéky - 2016

Autor: Datank

všechny články | |

Dále v rubrice

Jak vysoké příjmy a výdaje očekáváte v roce 2026? Češi jsou mírně optimističtí

Češi vstupují do roku 2026 s mírným optimismem. Více než polovina z nich předpokládá, že jejich finanční situace na straně příjmů zůstane stejná jako v roce 2025. Optimističtější je mladší generace a vysokoškoláci, kteří počítají se zvýšením příjmů. Na druhou stranu...

Češi vstupují do roku 2026 s mírným optimismem. Více než polovina z nich předpokládá, že jejich finanční situace na straně příjmů zůstane stejná jako v roce 2025. Optimističtější je mladší generace a vysokoškoláci, kteří počítají se zvýšením příjmů. Na druhou stranu...

|

Hypoteční trh je stabilní. Co přinese rok 2026?

Poslední měsíc letošního roku nabídkové sazby hypoték stagnovaly. Index Swiss Life Hypoindex za rok 2025 uzavírá na hodnotě 4,91 %. Poslední čtvrtletí se sazby nepohnuly ani jedním směrem a zamrzly na hodnotě těsně pod pěti procenty. Co nás čeká v roce 2026...

Poslední měsíc letošního roku nabídkové sazby hypoték stagnovaly. Index Swiss Life Hypoindex za rok 2025 uzavírá na hodnotě 4,91 %. Poslední čtvrtletí se sazby nepohnuly ani jedním směrem a zamrzly na hodnotě těsně pod pěti procenty. Co nás čeká v roce 2026...

|

Digitální podpis otevírá novou éru hypoték. ČSOB je první na trhu

Klienti v Česku mohou nově podepisovat všechny dokumenty k hypotéce kvalifikovaným elektronickým podpisem vydaným na základě bankovní identity. Jako první tuto možnost zavádí ČSOB Hypoteční banka, další banky chystají spuštění začátkem příštího roku...

Klienti v Česku mohou nově podepisovat všechny dokumenty k hypotéce kvalifikovaným elektronickým podpisem vydaným na základě bankovní identity. Jako první tuto možnost zavádí ČSOB Hypoteční banka, další banky chystají spuštění začátkem příštího roku...

|

Banky rozdávají tisíce korun. Kde nyní získáte nejvyšší odměnu?

I když na konci listopadu řada akcí skončila, banky stále udržují dost atraktivních nabídek pro nové i stávající klienty. Snaží se zaujmout zejména finančními bonusy, zvýhodněnými úroky nebo speciálními odměnami za doporučení. Co zajímavého finanční domy připravily...

I když na konci listopadu řada akcí skončila, banky stále udržují dost atraktivních nabídek pro nové i stávající klienty. Snaží se zaujmout zejména finančními bonusy, zvýhodněnými úroky nebo speciálními odměnami za doporučení. Co zajímavého finanční domy připravily...

|

všechny články v rubrice

|