Češi polevili ve vytváření finančních rezerv, na důchod spoří málo nebo vůbec

| 4.10.2017 | Iva Korgerová, zpráva České bankovní asociace | |

Česká bankovní asociace si nechala vyhotovit průzkum agenturou SC&C, dle kterého Češi poněkud polevili ve vytváření finančního polštáře, od loňska o 11 %. Polovina respondentů si je vědoma, že zajištění na staří je nutné a státní důchod jim nevystačí, přesto však mají na stáří naspořeno méně než 300 tisíc. Jejich snem je přitom mít na penzi úspory v průměru 2,6 milionu korun. Česká bankovní asociace si nechala vyhotovit průzkum agenturou SC&C, dle kterého Češi poněkud polevili ve vytváření finančního polštáře, od loňska o 11 %. Polovina respondentů si je vědoma, že zajištění na staří je nutné a státní důchod jim nevystačí, přesto však mají na stáří naspořeno méně než 300 tisíc. Jejich snem je přitom mít na penzi úspory v průměru 2,6 milionu korun.

Finanční rezervu má 6 z 10 Čechů

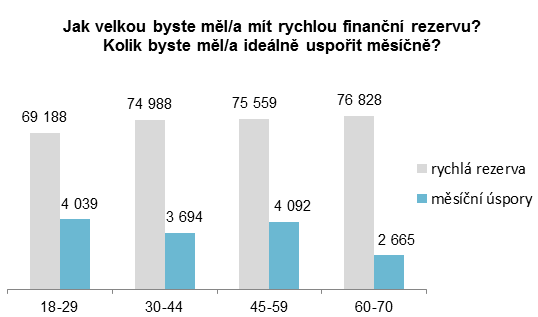

Pohotovostní finanční rezervu má 60 % dotazovaných Čechů, což je o 11 % méně než v loňském roce. Rezervu si častěji tvoří muži a vzdělanější lidé, kteří mají vyšší příjmy a rezerva se jim tak tvoří snáze. „Krátkodobá rezerva představuje zajištění rodiny v případě výpadku příjmů a měla by se podle doporučení odborníků pohybovat ve výši nejlépe šestinásobku měsíčních výdajů domácnosti. Lidé by neměli vyčkávat na nějaký podnět, který je přesvědčí o tom, že finanční rezervu budou nutně potřebovat. Ideálně by si ji měli začít tvořit hned, když nastoupí do práce a získají pravidelný příjem,“ komentuje Helena Brychová.

reklama

|

Většina lidí by po výpadku příjmů nevydržela dlouho, naspořeno mají lidé s vyšším vzděláním

Doba, po kterou jsme si schopni udržet stávající životní standard bez pravidelného příjmu, se od roku 2016 příliš nezměnila. V případě výpadku příjmu by jen 13 % Čechů se svými úsporami vyžilo šest měsíců a další pětina (19 %) pouze 3 měsíce. Nejdelší dobu (10 a více měsíců) pak opět deklarují osoby v důchodovém věku a respondenti s vyšším vzděláním. Překvapivě více než třetina (32 %) dotázaných na otázku odpověděla, že neví, na jak dlouho by jim jejich finanční rezervy vystačily. „Výsledky našich průzkumů dlouhodobě ukazují, že lidé stále podceňují situace, kdy dojde k výpadku pravidelného příjmu, např. pokud ztratí práci nebo budou dlouhodobě nemocní. To jim pak může způsobit problémy zejména v případech, kdy mají hypoteční nebo jiný spotřebitelský úvěr či jiné závazky,“ doplňuje Helena Brychová.

Přehled doplňkového penzijního spoření (III. pilíř) nabízeného na českém trhu najdete zde.

Zdroj: Česká bankovní asociace

Na důchod si nespoříme, i když víme, že bychom měli

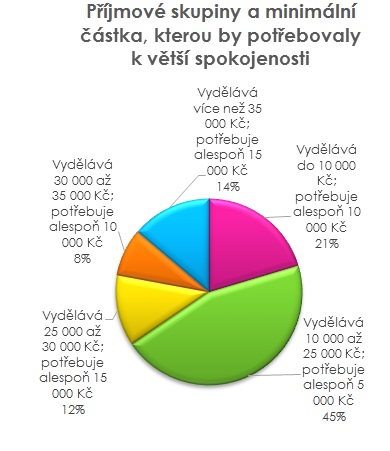

Polovina Čechů (51 %) zatím žádné úspory na důchod nemá a příliš tuto otázku neřeší, druhá polovina si sice peníze na důchod odkládá, ale ve valné většině (36 %) jejich úspory nepřesahují 300 tisíc korun. Lidé, kteří nějaké úspory na stáří deklarují, jsou těsně před důchodem. Poměrně zodpovědně si také na penzi střádají lidé s vysokoškolským vzděláním - každý pátý má naspořeno přes půl milionu.

Zdroj: Česká bankovní asociace

Představa o tom, s jakou výší úspor bychom měli odcházet do důchodu, se s věkem snižuje. Zatímco podle nejmladší generace bychom měli mít zhruba milion a půl, lidé v důchodovém věku odhadují, že by to mělo být okolo 830 tisíc. Za pozornost stojí nejen otázka, kolik bychom mít naspořeno měli, ale také otázka, kolik bychom mít chtěli. Ideální úspory jsou podle našich představ 2x vyšší, v průměru by tak Češi rádi odcházeli do důchodu s finančním polštářem ve výši 2,6 milionů korun. „Lidé s vyššími příjmy by tak měli mít naspořeno více, aby si dokázali udržet svůj životní standard i v penzi. Pokud si budeme chtít přilepšit k důchodu například o 5 000 Kč měsíčně po dobu 20 let, budeme potřebovat úspory ve výši kolem 1 milionu korun. Odborníci proto doporučují odkládat na penzi alespoň desetinu současného příjmu,“ doplňuje Brychová.

Průzkumu se zúčastnilo 1 037 respondentů ve věku 18 až 70 let z celé ČR, kteří vlastní bankovní účet.

všechny články | |

Dále v rubrice

Srovnání stavebních spořitelen v prosinci: Nejvýhodnější nabídky na konci roku

Stavební spoření je jednou z možností, jak bezpečně ukládat peníze s podporou od státu. Hodí se především pro ty, kteří si chtějí pravidelně odkládat finance a nebudou je potřebovat alespoň šest let. Přinášíme vám pravidelný přehled aktuálních nabídek stavebních spořitelen...

Stavební spoření je jednou z možností, jak bezpečně ukládat peníze s podporou od státu. Hodí se především pro ty, kteří si chtějí pravidelně odkládat finance a nebudou je potřebovat alespoň šest let. Přinášíme vám pravidelný přehled aktuálních nabídek stavebních spořitelen...

|

Produktové novinky bank v listopadu aneb co nového pro nás banky připravily?

Přinášíme vám pravidelný přehled produktových změn a inovací, které banky a pojišťovny provedly za uplynulý měsíc. Novinky v průběhu listopadu letošního roku oznámily Air Bank, Banka CREDITAS, Česká spořitelna, ČSOB, Komerční banka, Kooperativa...

Přinášíme vám pravidelný přehled produktových změn a inovací, které banky a pojišťovny provedly za uplynulý měsíc. Novinky v průběhu listopadu letošního roku oznámily Air Bank, Banka CREDITAS, Česká spořitelna, ČSOB, Komerční banka, Kooperativa...

|

Kdo nabízí nejlepší podnikatelský a firemní účet? Air Bank, Moneta i Raiffka

Přinášíme vám nový žebříček bankovních účtů pro podnikatele a malé firmy. První místo patří Air Bank, druhá příčka MONETĚ Money Bank a na třetím místě je Raiffeisenbank. Jaké je další pořadí a co pro své stávající i nové klienty vítězné banky nabízejí...

Přinášíme vám nový žebříček bankovních účtů pro podnikatele a malé firmy. První místo patří Air Bank, druhá příčka MONETĚ Money Bank a na třetím místě je Raiffeisenbank. Jaké je další pořadí a co pro své stávající i nové klienty vítězné banky nabízejí...

|

Žebříčky spořicích produktů v prosinci: spořicí účty stabilní, termínované vklady opět mění pořadí

Nabídka spořicích účtů zůstává i v prosinci bez větších změn. Banky si většinou drží své dosavadní úrokové sazby i podmínky, což odpovídá stabilnímu vývoji měnové politiky. Naopak u termínovaných vkladů jsme zaznamenali nárůst úrokových sazeb...

Nabídka spořicích účtů zůstává i v prosinci bez větších změn. Banky si většinou drží své dosavadní úrokové sazby i podmínky, což odpovídá stabilnímu vývoji měnové politiky. Naopak u termínovaných vkladů jsme zaznamenali nárůst úrokových sazeb...

|

všechny články v rubrice

|