Aktuální data z hypotečního trhu

| 15.7.2024 | Valerie Koubová, zpráva: ČBA | foto: Pexels | |

V červnu bylo poskytnuto nejvíce hypoték v letošním roce. Úrokové sazby však stagnují. Průměrná velikost hypoték se opět zvýšila. Aktuální data ČBA Hypomonitoru a srovnání hypotečních úvěrů naleznete v našem článku. V červnu bylo poskytnuto nejvíce hypoték v letošním roce. Úrokové sazby však stagnují. Průměrná velikost hypoték se opět zvýšila. Aktuální data ČBA Hypomonitoru a srovnání hypotečních úvěrů naleznete v našem článku.

Nový ČBA Hypomonitor

Banky a stavební spořitelny poskytly v červnu letošního roku hypoteční úvěry za 24,2 mld. Kč, z toho skutečně nové úvěry činily 20,2 mld. Kč. Data zveřejněná v ČBA Hypomonitoru potvrzují oživení zájmu o hypoteční úvěry.

„Poptávka po hypotékách v posledních měsících sílí i z titulu obav, že opětovně začnou růst ceny nemovitostí. Ačkoli během nadcházejících letních měsíců vzhledem k dovoleným může aktivita mírně zpomalit, nemění to nic na tom, že výhled pro letošní rok zůstává z pohledu poskytnutých hypoték pozitivní“ říká Marek Richter, vedoucí hypotečních služeb Air Bank.

| duben 2023 | duben 2024 | květen 2023 | květen 2024 | červen 2023 | červen 2024 | Nové hypotéky

(bez refinancování) | 2 914 | 5 512 | 3 462 | 5 543 | 3 793

| 5 403 | Objem nových hypoték

(bez refinancování) | 8,7 mld. | 18,8 mld. | 10,4 mld. | 20,1 mld. | 11,6 mld.

| 20,2 mld.

| | Objem refinancovaných úvěrů | 1,9 mld. | 3,2 mld. | 2 mld. | 3,6 mld. | 2,3 mld.

| 4 mld.

| Zdroj: ČBA Hypomonitor

Objem poskytnutých hypoték se zvýšil jen nepatrně

Objem nově poskytnutých hypoték bez refinancování meziměsíčně vzrostl o pouhých 0,6 %, a to na 20,2 mld. Objem refinancovaných úvěrů se pak meziměsíčně zvýšil o 0,4 mld. na 4 mld. Kč. Počet nově poskytnutých hypoték dosáhl 5 403, což je o něco méně než v květnu, i tak se však jedná o druhou nejvyšší hodnotu v letošním roce a společně s květnem nejvyšší úroveň od března 2022, kdy bylo poskytnuto necelých 7,5 tisíc hypoték.

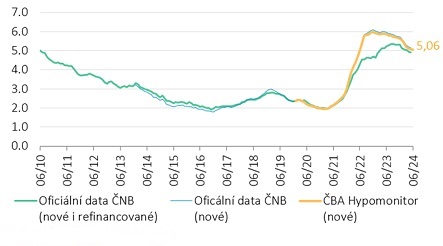

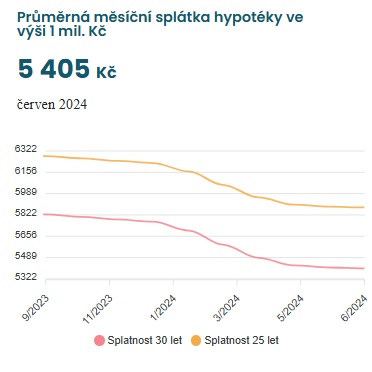

Pokles hypotečních sazeb se nekoná

Úroková sazba u hypotečních úvěrů poklesla o pouhých 0,01 p.b. na 5,06 %. Hypoteční sazby reagují s několikaměsíčním zpožděním především na vývoj tržních úrokových sazeb delších splatností. Na jejich výši má vliv nejen vývoj základních sazeb ČNB, ale i výhled na inflaci, ekonomický vývoj či dynamika obdobných úrokových sazeb v zahraničí. Zveřejnění nižší, než očekávané červnové inflace vedlo k zesílení sázek trhu na rychlejší pokles úrokových sazeb, na což zareagovaly i sazby delších splatností, které tak poklesly na nejnižší úroveň od konce března. Ve srovnání s minulým měsícem jsou zhruba o 0,5 p.b. nižší a jejich průměrná červnová hodnota byla zhruba desetinu pod průměrem letošního roku.

„Postupné snižování sazeb centrální bankou se nejvíce projevilo na poklesu úrokových sazeb hypoték s krátkými fixacemi. Klientům to umožňuje aktuálně využít 1-3 let fixace a ve střednědobém výhledu flexibilně reagovat na nové podmínky. Pokles sazeb na delších fixacích letos nebude tak rychlý, i kvůli trvající nejistotě ohledně dalšího vývoje inflace,“ uvádí Michal Pupala, generální ředitel Modré pyramidy stavební spořitelny.

Zdroj: ČBA Hypomonitor

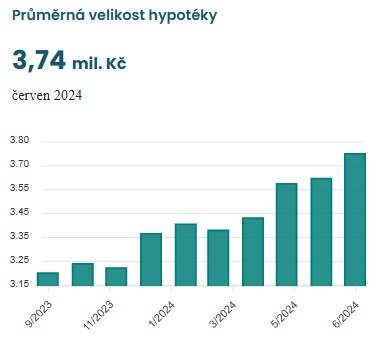

Průměrná velikost hypotéky nadále roste

Průměrná výše hypotéky se v červnu zvýšila z 3,63 na 3,74 mil. Kč. Přesáhla tak dosavadní rekordní úroveň z listopadu 2021 ve výši 3,46 mil. Kč. Vliv na zvyšování velikosti hypoték mají nejen ceny nemovitostí, ale také postupný pokles hypotečních sazeb či uvolnění pravidel pro posuzování žadatelů o hypoteční úvěr ze strany ČNB. Ceny nemovitostí se 1. čtvrtletí letošního roku zvýšily o 10 % oproti poslednímu čtvrtletí roku 2021.

Zdroj: ČBA Hypomonitor

Zdroj: ČBA Hypomonitor

A co na to realitní trh?

„První polovina letošního roku byla ideální pro nákup vlastního bytu či rodinného domu. Na trhu je totiž dostatek kvalitních nemovitostí a kupující mají z čeho vybírat. Dobrou zprávou pro kupující je rovněž pokles úrokových sazeb hypoték a zrušení úvěrových limitů DTI a DSTI. Naopak horší zprávou je začínající růst cen nemovitostí. V následujících měsících mohou zejména ceny bytů růst v řádu jednotek procent. Minulostí jsou rovněž pobídky velkých developerů, například v podobě kuchyňské linky či parkovacího stání zdarma,“ uvádí Miroslav Majer, CEO fintech startupu hyponamíru.cz.

Dle průzkumu se zvýšil zájem o starší nemovitosti, kterým dalo přednost 67 % zájemců před koupí novostavby. Ty mají výhodu především v nižší počáteční pořizovací ceně, která je však mnohdy kompenzována vyššími dodatečnými náklady na rekonstrukci. Mezi nejžádanější patří byty ve městech. Zvýšený zájem také zaznamenaly rodinné domy v menších městech a vesnicích.

Ceny nemovitostí v Česku stabilně rostou. Dle Deloitte Real Indexu sledujícího cenový vývoj bytů byla ve čtvrtém čtvrtletí roku 2015 průměrná realizovaná cena za metr čtvereční bytu 41 800 Kč, na konci loňského roku byla již o více než dvojnásobek vyšší a vyšplhala se na 95 500 Kč.

Jaká je současná nabídka hypotečních úvěrů na českém trhu?

Následující tabulka uvádí současnou nabídku/srovnání hypotečních úvěrů u vybraných bank na českém trhu na základě modelového příkladu za těchto podmínek: nově sjednaný (nerefinancovaný) účelový hypoteční úvěr (koupě nemovitosti) ve výši 3 mil. Kč, při minimální úrokové sazbě do 80 % LTV s fixací na 5 let a splatností 30 let. Banky jsou seřazeny abecedně.

| Banka | Květen 2024* | Červen 2024** | Červenec 2024*** | | Úroková sazba v p.a. | Měsíční splátka úvěru | Úroková sazba v p.a. | Měsíční splátka úvěru | Úroková sazba v p.a. | Měsíční splátka úvěru | | Air Bank | 5,19 % | 16 452 Kč | 5,19 % | 16 452 Kč | 5,19 % | 16 452 Kč | | Česká spořitelna | 5,19 % | 16 595 Kč | 5,09 % | 16 408 Kč | 5,19 % | 16 595 Kč | | ČSOB / Hypoteční banka | 5,99 % | 17 967 Kč | 6,14% | 18 257 Kč | 6,14% | 18 257 Kč | | Fio banka | 4,68 % | 15 523Kč | 4,68 % | 15 523Kč | 4,68 % | 15 523Kč | | Komerční banka | 5,29 % | 16 622 Kč | 5,29 % | 16 622 Kč | 5,39 % | 16 809 Kč | | mBank | 6,04 % | 18 064 Kč | 6,04 % | 18 064 Kč | 6,04 % | 18 064 Kč | MONETA Money Bank

| 4,99 % | 16 086 Kč | 4,89 % | 15 904 Kč | 4,44 % | 15 094 Kč | | Raiffeisenbank | 5,39 % | 16 828 Kč | 5,29 % | 16 641 Kč | 5,29 % | 16 641 Kč | | UniCredit Bank | 5,49 % | 17 015 Kč | 5,49 %3 | 17 015 Kč | 5,49 % | 17 015 Kč | Zdroj: webové kalkulačky bank k datu k 9.5.2024*, k 9.6.2024** a k 14.7.2024***

Pozn.: Uvedené úrokové sazby jsou podmíněné sjednáním pojištění schopnosti splácet, a to s výjimkou mBank a Raiffeisenbank, které úrokové sazby sjednáním tohoto pojištění nepodmiňují.

reklama

|

Máte sjednanou hypotéku? Vyjádřete pomocí smajlíků vaši spokojenost či nespokojenost právě s vaší hypotéku. Hodnotit můžete ZDE.

|

všechny články | |

Dále v rubrice

všechny články v rubrice

|