Dluhopisy v novém světle: Proč letos nejsou jen pro konzervativce

| 8.7.2025 | Tomáš Smetana, zpráva Broker Trust | foto: Shutterstock | |

Ještě nedávno byly dluhopisy považovány za nudný a málo výnosný produkt. V roce 2025 se však karta obrací. Klesající úrokové sazby, stabilní příjem a rostoucí obliba mezi investory vrací dluhopisy do centra pozornosti. Proč by letos neměly chybět ani ve vašem portfoliu? Ještě nedávno byly dluhopisy považovány za nudný a málo výnosný produkt. V roce 2025 se však karta obrací. Klesající úrokové sazby, stabilní příjem a rostoucí obliba mezi investory vrací dluhopisy do centra pozornosti. Proč by letos neměly chybět ani ve vašem portfoliu?

Na dluhopisovém parketu jsou v letošním roce vidět zajímavé pohyby. Výnosy vzrostly, jelikož ceny dluhopisů jsou u dlouholetých minim. A to přesto, že ekonomika není v kómatu, i když inflace stále nepatrně zlobí. Pro investory, kteří hledají rovnováhu vůči akciovým indexům pohybujícím se u historických maxim, může být ten „starý nudný“ dluhopis velmi atraktivní volbou. Nyní si mohou na mnoho let dopředu zajistit stabilní a předvídatelný výnos.

Proč se dívat na dluhopisy novým pohledem?

Dluhopisy nejsou tak trendy jako některé módní akcie nebo kryptoměny, které předvádějí růsty a pády o desítky procent. Dluhopisy ale mají jednu obrovskou výhodu – často dělají přesně to, co od nich čekáte. V roce 2025 se jejich role možná znovu dostane na výsluní. Dluhopisy a fixní příjem, který poskytují, mají v portfoliu tři základní role:

- Přinášet příjem – Držitelům dluhopisů chodí pravidelný příjem v podobě vyplácených úroků.

- Zachovávat kapitál – Když burza s akciemi zpanikaří, dluhopisy často zůstanou v klidu.

- Diverzifikovat – Portfolio, ve kterém jsou zastoupeny i dluhopisy, se při otřesech na burzách nedostane tak snadno do spirály propadů.

Nejde ani tak o přesnou hodnotu, kolik dluhopisů máte v portfoliu mít, ale spíš o to, proč je mít. Patříte k investorům, kteří hledají spíše klid? Nebo chcete jen vyvážit riziko patnácti let rostoucích akciových indexů? To všechno jsou legitimní důvody, proč do portfolia zařadit dluhopisy.

Co ovlivňuje cenu dluhopisů?

Pro ceny dluhopisů jsou důležité dva faktory: úrokové sazby a inflace. Etapa zvyšování úrokových sazeb je pro dluhopisy zpravidla nepříjemným obdobím, protože se začnou nabízet výhodnější příležitosti pro zhodnocení peněz, a naopak, ve chvíli, kdy úrokové sazby klesají, jsou dluhopisoví investoři většinou spokojení, protože atraktivita výnosu dluhopisů roste.

FED už několik měsíců naznačuje, že letos úrokové sazby sníží dvakrát – pokaždé o 0,25 %, doposud se tak ale nestalo. Trh na to reaguje s nadějí, ale zároveň s velkou dávkou nejistoty. To všechno znamená volatilitu.

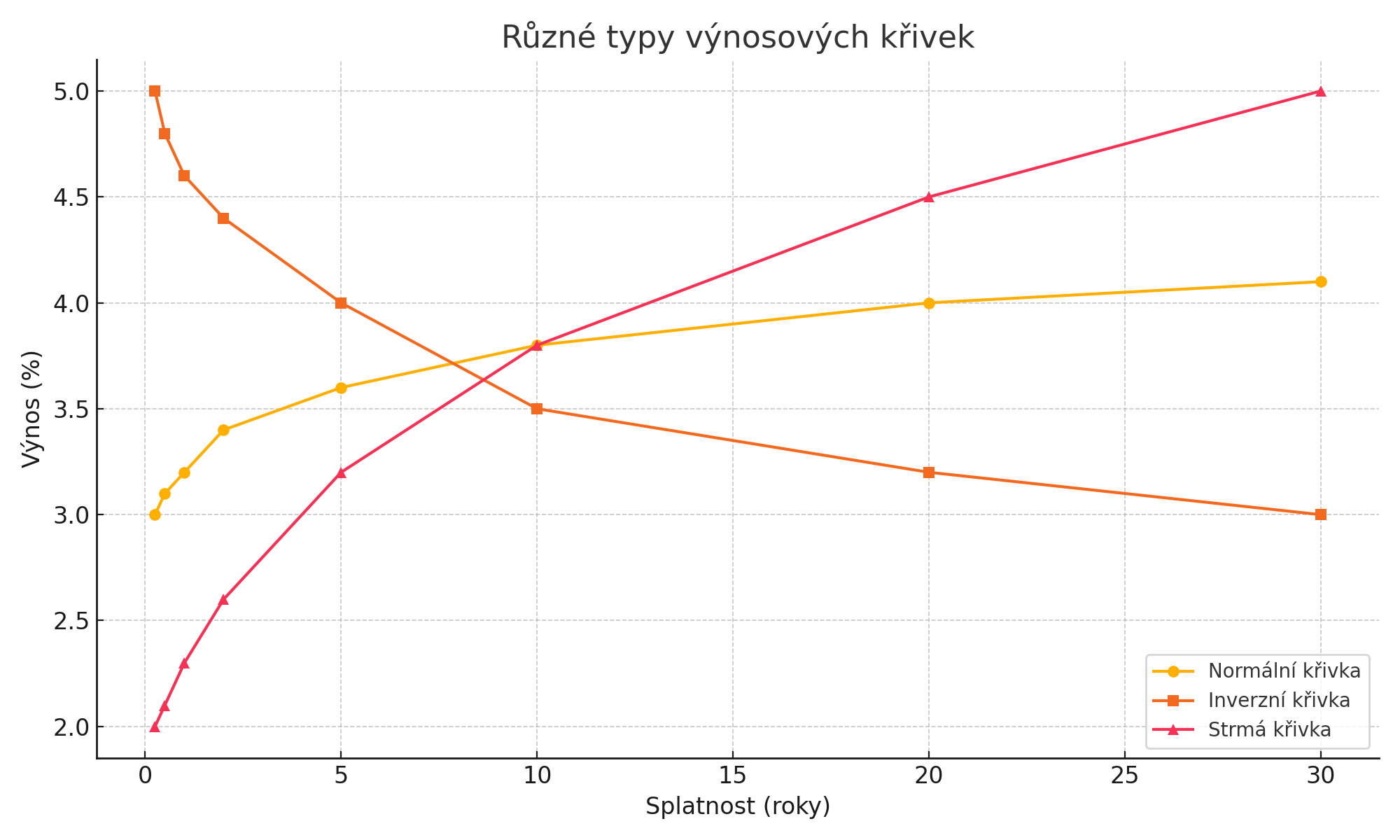

Proč se zajímat o výnosovou křivku

Výnosová křivka (yield curve) je grafické znázornění vztahu mezi délkou splatnosti dluhopisů a jejich výnosem. Zobrazuje, jak vysoký úrok (výnos) momentálně nesou dluhopisy různých splatností od krátkodobých (např. 1 rok) po dlouhodobé (např. 10 nebo 30 let).

Křivka bývá zpravidla rostoucí (normální), což znamená, že dlouhodobé dluhopisy mají vyšší výnos než krátkodobé. Pokud se však stane obrácenou/inverzní, tedy krátkodobé výnosy jsou vyšší než dlouhodobé, často to signalizuje očekávané zpomalení ekonomiky či recesi. Plochá křivka je pak důvod k obezřetnosti a je také varováním před možným zpomalením ekonomiky.

Co si ohlídat před nákupem?

- Úrokový výnos a splatnost – věnujte pozornost nejen výnosu, ale i době, kdy peníze uvidíte zpět

- Rating emitenta – vyšší výnos obvykle znamená vyšší riziko

- Likvidita – některé dluhopisy není snadné prodat před splatností

- Daňové dopady – výnosy z dluhopisů podléhají dani z příjmu

Jaké dluhopisy držet a jakým se (zatím) vyhnout

Základ portfolia má být stabilní. Tímto není myšleno investice do zlatých slitků a mincí ve chvíli, kdy je zlato po dlouhém a silném růstu na dlouhodobých maximech. Konkrétně se jedná o klasické „core“ dluhopisové pozice: státní a korporátní dluhopisy stabilních společností, které důsledně plní své závazky. Případně ještě hypoteční cenné papíry, pokud tedy nevykazují znaky nadměrné spekulativní hodnoty či neudržitelného růstu, jako tomu bylo před finanční krizí let 2007–2008. A pokud je stabilní základ vytvořen, lze portfolio selektivně doplnit menším podílem high yield (vysokovýnosových) dluhopisů.

Výhled pro dluhopisový trh a jeho rostoucí význam

Z pohledu dluhopisového trhu se jeví, že nedojde k výraznému ekonomickému propadu do recese. Federální rezervní systém (FED) zjevně nehodlá potlačit růst ekonomiky, což koresponduje s pozitivními makroekonomickými ukazateli, jako je nezaměstnanost, inflace a celkový ekonomický růst. Pro investory to znamená, že by neměli očekávat masivní výprodeje či kolapsy, ale spíše pozvolné snižování úrokových sazeb. Sledování výnosové křivky pak může odhalit atraktivní investiční příležitosti.

Pokud bylo dříve investování s fixním příjmem vnímáno jako přežitek nebo spíše konzervativní volba, v roce 2025 se dluhopisy opět stávají vysoce relevantní. Již nejsou pouze doplňkovým, nýbrž fundamentálním prvkem investičního portfolia. Poskytují ochranu před tržními výkyvy, zajišťují stabilní příjem, přispívají k diverzifikaci rizika a především nabízejí předvídatelnost. V prostředí, kde zejména akciové trhy vykazují značnou volatilitu, představuje právě předvídatelnost dluhopisů cennou komoditu.

| Žebříček podílových fondů |

| | Kalkulačka dluhopisů |  | | Sjednání investic |  |

reklama

|

všechny články | |

Dále v rubrice

Jak nejlépe zhodnotit své peníze v lednu? Přehled aktuálních možností spoření a investic

Přinášíme vám nový díl pravidelného přehledu SporoInvestor, který sleduje vývoj úrokových sazeb u spořicích účtů, termínovaných vkladů a stavebního spoření, stejně jako nabídky důchodového spoření, podílových fondů, dluhopisů a zlata. Přehled vychází z pravidelně...

Přinášíme vám nový díl pravidelného přehledu SporoInvestor, který sleduje vývoj úrokových sazeb u spořicích účtů, termínovaných vkladů a stavebního spoření, stejně jako nabídky důchodového spoření, podílových fondů, dluhopisů a zlata. Přehled vychází z pravidelně...

|

Žebříček podílových fondů na Finparádě za měsíc prosinec

Podílový fond je soubor majetku (například akcií a dluhopisů), který je obhospodařován investiční společností. Jde o tzv. kolektivní způsob investování. Na Finparádě se zaměřujeme na podílové fondy z nabídky tuzemských pojišťoven a bank...

Podílový fond je soubor majetku (například akcií a dluhopisů), který je obhospodařován investiční společností. Jde o tzv. kolektivní způsob investování. Na Finparádě se zaměřujeme na podílové fondy z nabídky tuzemských pojišťoven a bank...

|

Produktové novinky bank v prosinci aneb co nového pro nás banky připravily?

Přinášíme vám pravidelný přehled produktových změn a inovací, které banky a pojišťovny provedly za uplynulý měsíc. Novinky v průběhu prosince letošního roku oznámily Air Bank, Česká spořitelna, ČSOB, Fio banka, mBank, MONETA Money Bank, Partners Banka...

Přinášíme vám pravidelný přehled produktových změn a inovací, které banky a pojišťovny provedly za uplynulý měsíc. Novinky v průběhu prosince letošního roku oznámily Air Bank, Česká spořitelna, ČSOB, Fio banka, mBank, MONETA Money Bank, Partners Banka...

|

Investiční výhled XTB pro rok 2026: Od historických rekordů drahých kovů až po souboj o nadvládu v kryptu

Po roce 2025, který charakterizoval strmý vzestup technologického sektoru a nová cenová maxima u zlata, vstupují investoři do dalšího období s řadou otázek. Jak se v roce 2026 zorientovat v prostředí přetrvávající nejistoty? Expertní analýza společnosti XTB nabízí...

Po roce 2025, který charakterizoval strmý vzestup technologického sektoru a nová cenová maxima u zlata, vstupují investoři do dalšího období s řadou otázek. Jak se v roce 2026 zorientovat v prostředí přetrvávající nejistoty? Expertní analýza společnosti XTB nabízí...

|

všechny články v rubrice

|