Polovina Čechů má nehypoteční dluh, nejčastěji jde o osobní půjčku

| 7.3.2016 | Zdeněk Bubák, zpráva ING Bank | |

Polovina Čechů má nějaký osobní nehypoteční dluh. Nejčastěji jde o osobní půjčku. Podobné výsledky lze najít nejen u nás, ale i napříč Evropou. Zatímco čtvrtina Čechů je spokojena s výší svých úspor, s mírou svého zadlužení je nespokojeno 45 % obyvatel. Výdaje Evropanů rostly v uplynulém roce především v oblastech výdajů na bydlení, služby, jídlo nebo zdraví. Polovina Čechů má nějaký osobní nehypoteční dluh. Nejčastěji jde o osobní půjčku. Podobné výsledky lze najít nejen u nás, ale i napříč Evropou. Zatímco čtvrtina Čechů je spokojena s výší svých úspor, s mírou svého zadlužení je nespokojeno 45 % obyvatel. Výdaje Evropanů rostly v uplynulém roce především v oblastech výdajů na bydlení, služby, jídlo nebo zdraví.

Polovina Čechů (49 %) dluží nějaké peníze, a to i vedle případného hypotečního úvěru. Pětina z nich má osobní půjčku, jeden z deseti dluží prostřednictvím kreditní karty, stejný počet pak má přečerpaný účet. Asi 8 % dluží rodině a přátelům.

Chcete refinancovat nevýhodnou půjčku? reklama

Nejméně zadlužených občanů v rámci Evropy je v Nizozemsku, kde má osobní dluh necelá třetina lidí. Na opačném pólu stojí Turecko se třemi čtvrtinami zadlužených obyvatel nebo Spojené státy, kde dluží 65 % lidí.

„Jak výsledky průzkumu ukazují, stává se život na dluh standardem pro vysoký podíl obyvatel, a to nejenom u nás. Jde přitom o rizikovou disciplínu, kdy i relativně nízké dlužné částky dokážou při nenadálých finančních potížích narůst do rozměrů, které přestane jedinec či domácnost zvládat,“ říká Libor Vaníček, ředitel retailového bankovnictví ING Bank ČR, a dodává: „Pokud se domácnost dostane do situace, kdy potřebuje půjčit peníze, je důležité vybírat důvěryhodného partnera s korektní nabídkou úrokové sazby a dalších poplatků. Prioritou domácnosti by pak mělo být půjčku co nejdříve splatit a začít spořit tak, aby bylo možné podobné situace v budoucnu řešit z finanční rezervy.“

Osobní půjčka je nejčastějším nehypotečním dluhem napříč Evropou. Pouze Britové a Turci dluží častěji prostřednictvím kreditní karty. Čtvrtina Britů (24 %) a téměř polovina obyvatel Turecka (49 %), kteří mají nějaký osobní nehypoteční dluh, dluží prostřednictvím kreditní karty. Významný podíl tohoto typu zadlužení mají i obyvatelé USA a Austrálie (35 %, resp. 29 %).

Téměř polovina Čechů je nespokojena se zadlužením

Zatímco čtvrtina Čechů je spokojena s výší svých úspor, s mírou zadlužení není spokojeno 45 % našich spoluobčanů. Pozitivní skóre spokojenosti se svými financemi vykázali pouze obyvatelé Lucemburska a Velké Británie. S úsporami je spokojeno 40 % Lucemburčanů a 39 % Britů, nespokojenost s výší dluhů však uvedlo jen 27 % obyvatel Lucemburska a 37 % Britů. V ostatních evropských zemích počet nespokojených s výší dluhu převyšoval procento obyvatel spokojených s úsporami.

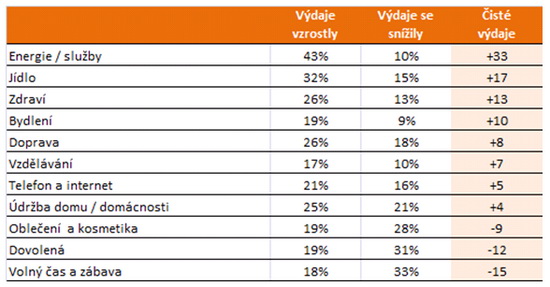

Graf: Jak se vyvíjely vaše výdaje v uplynulých 12 měsících?

Zdroj: ING Bank

Výdaje Evropanů rostly v uplynulém roce především v oblastech nutných výdajů na bydlení, služby, jídlo nebo zdraví. Více než čtyři z deseti dotazovaných vydávali více za platby energií, vodu a další služby. Jen desetině se podařilo v této oblasti výdaje snížit. Třetině (32 %) v loňském roce vzrostly náklady na jídlo a čtvrtina (26 %) Evropanů měla větší vydání spojená se zdravím, ale i s dopravou. Pětina musela sáhnout hlouběji do kapsy při placení nákladů na bydlení. Evropané utráceli více i za vzdělání a údržbu domácnosti. Situace se obrací u výdajů za oblečení, kosmetiku, dovolenou nebo volnočasové aktivity, kde se zhruba třetině dotazovaných respondentů dařilo výdaje snížit. Lidé, kteří nemají žádné úspory, snižovali výdaje napříč všemi kategoriemi s výjimkou nákladů spojených s bydlením a nutnými službami.

všechny články | |

Dále v rubrice

všechny články v rubrice

|