Produktové novinky bank v lednu aneb co nového pro nás banky připravily?

| 14.2.2024 | Tomáš Smetana | foto: Pixabay | |

Přinášíme vám pravidelnou informaci o tom, jaké produktové změny a inovace banky a pojišťovny provedly za uplynulý měsíc. Novinky v průběhu ledna letošního roku oznámily Air Bank, banka CREDITAS, Česká spořitelna, Max banka, mBank, MONETA, Partners Banka, Raiffeisenbank, Raiffeisen stavební spořitelna, Slavia pojišťovna, Trinity Bank a UniCredit Bank. Přehled všech produktových novinek u jednotlivých společností najdete v článku. Přinášíme vám pravidelnou informaci o tom, jaké produktové změny a inovace banky a pojišťovny provedly za uplynulý měsíc. Novinky v průběhu ledna letošního roku oznámily Air Bank, banka CREDITAS, Česká spořitelna, Max banka, mBank, MONETA, Partners Banka, Raiffeisenbank, Raiffeisen stavební spořitelna, Slavia pojišťovna, Trinity Bank a UniCredit Bank. Přehled všech produktových novinek u jednotlivých společností najdete v článku.

Finanční produkt roku 2023 na Finparádě. Kdo nabízel nejlepší finanční produkty v uplynulém roce?

Portál Finparáda.cz, který se specializuje na finanční produkty, vyhlásil výsledky 13. ročníku soutěže Finparáda.cz - Finanční produkt roku, kde najdete to nejlepší z nabídky bank, družstevních záložen, stavebních spořitelen, pojišťoven a penzijních společností v roce 2023.

Výsledky soutěže „Finparáda.cz - Finanční produkt roku“ jsou vyhlašovány každoročně na konci ledna v roce následujícím po roku hodnoceném. První ročník soutěže proběhl již v roce 2011.

„Naše soutěž vychází z online žebříčků nejlepších finančních produktů, které jsou k dispozici na portále Finparáda.cz po celý rok a jsou pravidelně aktualizovány. Žebříčky mají svojí jednoduchou a srozumitelnou metodiku, přičemž podkladem pro hodnocení jsou statisíce datových položek, které v průběhu roku pravidelně zpracováváme. Výsledné hodnocení je odborné a nezávislé,“ říká Michal Mošnička, ředitel společnosti Scott & Rose, která je provozovatelem finančního portálu Finparáda.cz.

Více o této novince jsme psali v článku zde

Finanční produkty roku 2023

Autor: Finparáda.cz

Raiffeisenbank nabízí Dlouhodobý investiční produkt

S Novým rokem vstoupil na trh nový produkt, kterým stát mimo jiné podporuje tvorbu individuálních rezerv na stáří prostřednictvím Dlouhodobého investičního produktu. Tento produkt umožňuje klientům investovat do akcií, dluhopisů a dalších cenných papírů s daňovým zvýhodněním za účelem podpory finančního zajištění ve stáří.

Raiffeisenbank jako jedna z prvních bank umožňuje svým klientům od 1. ledna 2024 sjednat Dlouhodobý investiční produkt (DIP) přímo v mobilní aplikaci Raiffeisen investice, či za pomoci bankéře na jedné z poboček banky.

Nabídka investičních nástrojů, které Raiffeisenbank po výběru klientům zpřístupnila v rámci Dlouhodobého investičního produktu, zahrnuje podílové fondy, ETF, akcie i investiční certifikáty. Bude záležet pouze na klientech samotných, jaké nástroje si zvolí.

Více o této novince jsme psali v článku zde

Bonusový spořicí účet

Od ledna nového roku nabízí Raiffeisenbank nový Bonusový spořicí účet. Ten si mohou k běžnému účtu založit noví i stávající klienti. Výhodná úroková sazba až 5 % p. a. na spořicím účtu platí do výše maximálního vkladu dle typu osobního účtu. CHYTRÝ účet a tarify z předchozí produktové řady nabízejí bonusovou sazbu do výše 500 tisíc korun, AKTIVNÍ účet do jednoho milionu korun a Exkluzivní i Prémiový účet do výše jednoho a půl milionu korun.

Akční úrok

Raiffeisen stavební spořitelna nabízí od 15. ledna klientům, kteří si uzavřou novou smlouvu, výhodný úrok na stavebním spoření ve výši 6 % p. a. do konce roku 2024. Od roku 2025 bude smlouva úročena až 3 % p. a. Navíc je možné tuto akci kombinovat se založením nového účtu u Raiffeisenbank, díky čemuž mohou klienti získat finanční odměnu až čtyři tisíce korun.

Nová kampaň Spořitelny cílí na zlepšování finančního zdraví klientů

Nová kampaň, která odstartovala na začátku ledna 2024, akcentuje strategii Spořitelny zlepšovat finanční zdraví klientů. Spořitelna v kampani ukazuje, kolika klientům již pomáhá s péčí o jejich finanční zdraví a také o kolik korun si klienti průměrně za posledních 12 měsíců přilepšili. Cílem kampaně, která probíhá do konce března, je motivovat nové i stávající klienty k využívání online účtu a poradenství v rámci digitálního bankovnictví

„S finančním zdravím pomáháme již více než 2 milionům klientů, kterým jsme za poslední rok pomohli zlepšit finanční zdraví v průměru o 7 254 korun. Jsme největší bankou zaměřenou na osobní poradenství v Česku a v kampani proto zdůrazňujeme různorodost našich klentů a jejich potřeb,” říká Monika Hovorková, šéfka značky a komunikace České spořitelny.

Více o této novince jsme psali v článku zde

Spoříte u ČS? Nové podmínky, nový produkt

Česká spořitelna změní 26. ledna 2024 podmínky, za nichž mohou klienti i nadále získat maximální úrok na spořícím účtu ve výši 5 %. Nově bude Spořitelna sledovat míru finančního zdraví klienta (velikost jeho finanční rezervy, zda se finančně připravuje na stáří, zda není předlužený…), zda investuje a zda využívá digitální bankovnictví George. Dále také zavádí do své nabídky dlouhodobý investiční produkt (DIP). Ten rozšiřuje lidem možnosti, jak si spořit na důchod.

Více o této novince jsme psali v článku zde

Mluvčí České spořitelny Filip Hrubý vysvětluje, jak získat maximální úrok na spořicím účtu

Autor: Finparáda.cz

Digitální poradenství v mobilní aplikaci, to je trend, na který banky sází

Dříve banky nabízely běžný účet, následně doplnily pro ovládání internetovým bankovnictvím a náhled na účet zpřístupnily v mobilních telefonech. V současné době je v mobilní aplikaci vlastně celá banka se všemi produkty, výhodami, poradenstvím, a to vše může řídit i umělá inteligence. Pokud má banka vlastní obchodní místa s poradci, celý kruh se uzavírá a je to pravděpodobně maximum, co je v současné nabídce na trhu.

Největší retailová banka Česká spořitelna rozvíjí digitální poradenství v mobilní aplikaci, aby byla schopná naplnit své veřejné přísliby, které deklarovala v lednu 2023, a v nichž se zavázala, že do roku 2025 pomůže všem klientům (jedná se o tři 3 miliony) vytvořit finanční rezervu na nenadálé výdaje a zároveň milionu klientů pomůže šetřit si na důchod.

Více o této novince jsme psali v článku zde

Rozhovor redakce Finparády.cz se zástupci České spořitelny na téma digitálního poradenství

Autor: Finparáda.cz

Spořitelna snižuje úrokové sazby úvěrů na bydlení

Česká spořitelna a Stavební spořitelna České spořitelny (Buřinka) sníží úrokové sazby hypotečních úvěrů a Hypoúvěru od Buřinky. Úroková sazba hypotečního úvěru u nejvíce poptávaných fixací na 5 let bude začínat od 5,59 % ročně. Nové úrokové sazby začnou u úvěrů na bydlení platit od 9. ledna 2024, úvěry od Buřinky pak od 12. ledna 2024.

Stavební spořitelna České spořitelny snižuje od 12. ledna 2024 sazby u nezajištěných úvěrů, a to celkem o 0,7 procentního bodu. Sazba Úvěru od Buřinky nově činí 6,69 % při tříleté fixaci a 7,19 % po celou dobu splácení. Úvěr od Buřinky pro budoucnost mohou klienti nově získat se sazbou 6,19 %, resp. 6,69 % po celou dobu splácení. Buřinka chce tímto krokem podpořit majitele nemovitostí, kteří se chystají ke stavebním úpravám nebo nad rekonstrukcí zatím váhají.

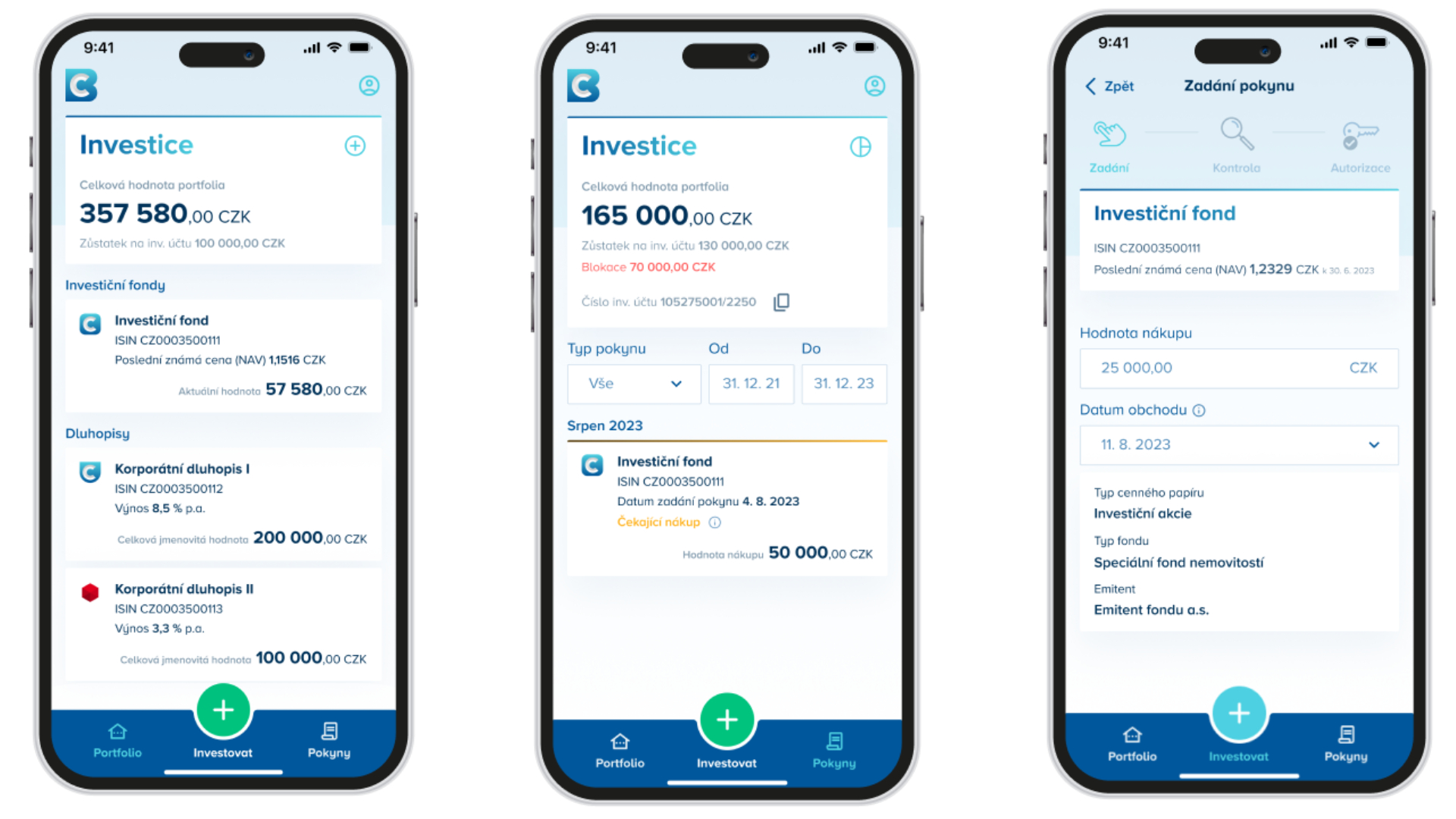

Banka CREDITAS přichází s investiční aplikací. Co všechno nabizí?

Od ledna mohou stávající i noví klienti investovat s Bankou CREDITAS online bez nutnosti návštěvy pobočky. Využít k tomu lze jak digitální bankovnictví, tak novou mobilní aplikaci CREDITAS Invest App. V nabídce jsou retailové investiční fondy a korporátní dluhopisy.

„Zájem o investování u našich klientů roste a s vývojem na trhu očekáváme, že bude růst pokračovat. Chceme jim proto nákup i správu investic usnadnit. Vedení investičního účtu bude, podobně jako drtivá většina služeb banky, zdarma,“ říká generální ředitelka Banky CREDITAS Eva Collardová.

Zdroj: Banka CREDITAS

Více o této novince jsme psali v článku zde

Stavební spořitelny pomohou s dotacemi

Od ledna rozšířily stavební spořitelny své služby o profesionální poradenství z oblasti dostupných dotačních programů a možnosti jejich čerpání. V první fázi klienti získají informace a kontakt na certifikované odborníky. Stavební spořitelny pomohou i s vytvořením finančního plánu k návrhu na rekonstrukci.

„Stavební spoření klientům otevírá dveře k výhodnějšímu úvěru na energeticky úsporné bydlení. Úvěry ze stavebního spoření nepotřebují zajištění nemovitostí, jejich vyřízení netrvá dlouho, mají dlouhou dobu splatnosti a nižší splátku. Od 5. února mají naši klienti možnost získat úvěr na udržitelné bydlení se zvýhodněnou úrokovou sazbou 5,99 % do výše 2,5 mil. Kč a se splatností až 25 let! Úvěry ze stavebního spoření jsou tak jednou z nejdostupnějších možností financování energeticky úsporného bydlení,“ dodává Michael Pupala, generální ředitel Modré pyramidy stavební spořitelny.

Více o této novince jsme psali v článku zde

Placení mobilem na horách, farmářském trhu, u řemeslníka, kadeřníka. Cvak startuje!

Air Bank přichází s unikátním řešením bezhotovostního placení u mikro podnikatelů v Česku. Nové platební řešení by mohlo navázat na Polskou službu Blik, prostřednictvím které se denně realizuje 6 milionů transakcí a funguje již od roku 2015. Služba Cvak používá na straně obchodníka i klienta pouze mobilní telefon.

V Česku 40 % transakcí probíhá hotově. U malých obchodníků je podíl hotovostních transakcí dokonce 80 %. Zaplnit prázdná místa na mapě Česka, kde se dosud nedá platit kartou, mají ambici banky Air Bank, Fio banka, mBank a MONETA Money Bank. Ty budou podporovat unikátní platební řešení Cvak, vstřícné i k malým podnikatelům. Cvak je snadný na používání, bez složitých poplatků a vedlejších nákladů, a navíc zcela univerzální – nezávislý na bance obchodníka i zákazníka.

Redakce Finparády o platebním řešení s Michalem Strculou, generálním ředitelem a předsedou představenstva Air Bank, Jiřím Suchým, ředitelem divize produkty a inovace Air Bank, expertem na platební řešení Cvak a Tomášem Spurným, generálním ředitelem a předsedou představenstva Moneta Money Bank, která inovaci zavádí společně s Air Bank a dvěma dalšími partnery – Fio bankou a mBank:

Více o této novince jsme psali v článku zde

Cvak - placení mobilem na horách, farmářském trhu, u řemeslníka, kadeřníka

Autor: Finparáda.cz

Air Bank jde v sazbách proti očekávání

Klienti Air Bank mohou nově od 1. ledna 2024 v rámci akční nabídky získat u vkladů nad 250 tisíc korun na korunových spořicích účtech bonusovou úrokovou sazbu 6 % ročně. Banka nejenže proti očekávání nabídne možnost získat vyšší bonusovou úrokovou sazbu než doposud, a to dokonce o 2 procentní body, ale vysoký, 6% úrok dává v rámci akční nabídky nově i na vyšší vklady nad půl milionu korun. Vklady do 250 000 tisíc korun jsou v akční nabídce úročeny sazbou 5 % ročně.

Snížení úrokové sazby u hypoték

Air Bank snižuje úroky u hypoték s oblíbenými kratšími fixacemi (na 2, 3 a 5 let) o 0,3 procentního bodu. Nejnižší sazba při refinancování hypotéky nově začíná na 4,99 % ročně a řadí se mezi nejnižší na trhu. Nabídka výše úrokové sazby není vázána na výši hypotéky a klienti Air Bank dopředu transparentně vidí, jakou sazbu podle typu hypotéky a délky zvolené fixace dostanou.

Trinity Bank uzavřela smlouvu s Visou

Partnerství Trinity Bank se společností Visa představuje zásadní krok banky směrem k rozšíření svého portfolia a poskytování komplexních finančních služeb. Platební karty plánuje banka začít vydávat už v tomto roce.

Partners Banka už testuje svůj provoz

Od března rozšíří bankovní trh nová ryze česká Partners Banka. Už teď běží její pilotní provoz. Banka bude dostupná v mobilu a klientům otevře více než 170 kamenných poboček napříč Českem. Jde přitom o zcela nový koncept poradenské banky zaměřený především na finanční potřeby a cíle rodin.

Vklady do bankomatů i prostřednictvím karet v hodinkách a mobilech

Do depozitních bankomatových přístrojů Monety lze nově vkládat hotovost mnohem jednodušeji. Stačí k tomu pouze mobilní telefon a v něm scan platební karty. Takzvané tokenizované karty, které jsou v mobilních zařízeních nahrány ve službách typu Apple pay, Google Pay nebo Garmin Pay, umožní svým majitelům rovněž zjistit zůstatek na jejich bankovním účtu. Nově zavedená služba neumožňuje vklady hotovosti na cizoměnové a dětské účty.

mBank připravila novou nabídku pro podnikatele

Digitální banka mBank se rozhodla změnit přístup bank k drobným podnikatelům a připravila pro ně novou nabídku. Účet mKonto Business začala klientům poskytovat navždy zdarma. Mohou také počítat s tím, že podmínky mKonta Business se vyrovnají těm u osobního účtu. Díky doplňkovým službám a produktům jim ten podnikatelský bude naopak vyhovovat mnohem více. Například sazbu na spořicím účtu budou mít stejnou, jaká platí pro osobní konto, ale bez limitů, takže tam mohou své zisky odložit za výhodných podmínek.

Běžný účet Neo

Na začátku roku rozšiřuje Max banka nabídku běžných účtů v cizích měnách. Klienti si tak mohou nově založit i běžný účet Neo v eurech, amerických dolarech, librách či švýcarských francích. K cizoměnovým spořicím účtům a termínovaným vkladům tak Max banka přidává i účty pro denní bankovnictví

Nový Živnostník pro podnikatele

Rozšířenou a mnoha novinkami doplněnou verzi pojištění pro drobné české podnikatele s názvem Živnostník představuje od konce ledna Slavia pojišťovna. Tento produkt se zaměřuje na pojištění odpovědnosti, podnikání, nemovitostí, jejich vybavení a IT asistenci. Jeho vylepšená verze kryje více rizik, obsahuje vyšší limity plnění a omezuje výluky. Nemá už žádná omezení, pokud jde o pojištěné profese. Rovněž potěší podnikatele, kteří musí kvůli práci častěji cestovat. A k tomu všemu je u pojištění nemovitostí a movitých věcí o dvacet procent levnější.

Snížení úrokové sazby

Unicredit Bank snížila úrokové sazby u hypoték, vychází tak vstříc klientům toužícím po vlastním bydlení. Kromě snížení sazeb nabízí UCB nově fixaci sazby na 2 roky. U této fixace u účelových hypoték do 80 % poskytujeme při zřízení pojištění schopnosti splácet sazbu od 5,19 % p.a. Stejnou nabídku dostanou také klienti, kteří mají zájem o tříletou fixaci za totožných podmínek. Při pětileté fixaci sazby u účelových hypoték do 80 % je možné získat úrok od 5,49 % p.a. Na výhodnější sazby dosáhnou také klienti, kteří se rozhodnou nezaložit si pojištění schopnosti splácet.

| Žebříček běžných účtů |

| | Kalkulačka osobních účtů |  | | Sjednání běžného účtu |  |

všechny články | |

Dále v rubrice

Denní zprávy

Zajímá vás svět finančních produktů a služeb, ale i ekonomická témata? Každý všední den pro vás připravíme přehled těch nejzajímavějších informací a novinek z finančního trhu za den předchozí. Sledujte naše...

Zajímá vás svět finančních produktů a služeb, ale i ekonomická témata? Každý všední den pro vás připravíme přehled těch nejzajímavějších informací a novinek z finančního trhu za den předchozí. Sledujte naše...

|

Geopolitické napětí a mánie na trzích: Zlato i stříbro zhodnotily o desítky až stovky procent

Drahé kovy zažívají historický rok, který svou dynamikou šokuje i zkušené investory. Zatímco zlato v závěru ledna pokořilo nevídanou hranici 5 000 dolarů, stříbro díky poptávce z technologického sektoru a umělé inteligence zhodnotilo o více než 250 procent...

Drahé kovy zažívají historický rok, který svou dynamikou šokuje i zkušené investory. Zatímco zlato v závěru ledna pokořilo nevídanou hranici 5 000 dolarů, stříbro díky poptávce z technologického sektoru a umělé inteligence zhodnotilo o více než 250 procent...

|

Férová půjčka v praxi: Na co si dát pozor u bank i nebankovek?

Půjčka z banky je pro mnoho lidí automaticky synonymem bezpečí. Nebankovní úvěr naopak často vyvolává obavy z vysokých úroků, skrytých poplatků nebo nepřehledných smluv. Jenže realita dnešního trhu je mnohem pestřejší. Férová půjčka totiž nemusí mít nutně...

Půjčka z banky je pro mnoho lidí automaticky synonymem bezpečí. Nebankovní úvěr naopak často vyvolává obavy z vysokých úroků, skrytých poplatků nebo nepřehledných smluv. Jenže realita dnešního trhu je mnohem pestřejší. Férová půjčka totiž nemusí mít nutně...

|

Pokusů o pojistné podvody opět přibylo

Pojistní detektivové mají za sebou rekordní rok. Pojišťovny Kooperativa a Generali Česká pojišťovna odhalily v roce 2025 podvody za stovky milionů korun. Zatímco u Kooperativy roste počet menších případů v úrazovém pojištění, Generali hlásí historické...

Pojistní detektivové mají za sebou rekordní rok. Pojišťovny Kooperativa a Generali Česká pojišťovna odhalily v roce 2025 podvody za stovky milionů korun. Zatímco u Kooperativy roste počet menších případů v úrazovém pojištění, Generali hlásí historické...

|

všechny články v rubrice

|