Proč se zajistit na stáří investováním?

| 15.5.2024 | Tomáš Smetana, zpráva Colosseum | foto: Unsplash | |

Do důchodu se neprošetříme a nemůžeme se ani spolehnout na to, že se o nás postará stát. Jedná se o známá a často opakovaná fakta, která dokládá několik jednoduchých čísel. Stejně tak existuje několik úvah, co s tím každý z nás může udělat. Více se dozvíte v našem článku. Do důchodu se neprošetříme a nemůžeme se ani spolehnout na to, že se o nás postará stát. Jedná se o známá a často opakovaná fakta, která dokládá několik jednoduchých čísel. Stejně tak existuje několik úvah, co s tím každý z nás může udělat. Více se dozvíte v našem článku.

Neudržitelnost penzijního systému

Dnešní produktivní generace prakticky nemá na výběr, než že se začne aktivně zajišťovat na důchod sama. Politicko-ekonomický zázrak je marné vyhlížet, i kdyby mělo (a patrně bude) docházet ke změnám v politice odvodů do sociálního systému nebo změnám ve výši vyplácených důchodů.

V roce 2022 připadalo v Česku na 6,7 milionů obyvatel v produktivním věku (15–64 let) přibližně 2,2 milionu obyvatel ve věku důchodovém (65+ let). Bereme-li v potaz pouze ekonomicky aktivní, připadá 2,3 ekonomicky aktivních osob na jednu osobu v důchodovém věku. I při tomto poměru byl důchodový systém v deficitu 72,8 miliard korun.

Deficit se bude, bez strukturálních zásahů, vzhledem ke stárnutí populace dále prohlubovat. Během prvního desetiletí po roce 2000 vzrostlo zastoupení seniorů v populaci z bezmála 14 % na necelých 16 %, během druhého desetiletí pak až na úroveň 20 %, tj. na jednu pětinu populace. Datové projekce Eurostatu z roku 2023 odhadují, že v roce 2050 by na jednu osobu v důchodovém věku (65+) mělo v Česku při stejné úrovni ekonomické aktivity dospělé populace připadat na jednoho důchodce už pouze 1,56 pracujících.

Už dnes může každý podniknout potřebné kroky, aby vzal udržení své životní úrovně ve stáří do svých rukou. Nejdostupnějším a nejefektivnějším způsobem, jak pomoci nejen sobě, ale celému důchodovému systému, je investovat část svého příjmu už dnes, v produktivním věku – čím dříve investor začne, tím většího benefitu se může dočkat.

Pravidelné investice

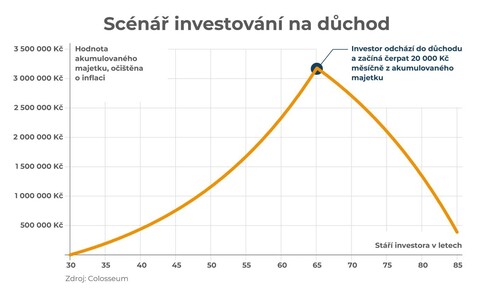

Pokud je vám 30 let a očekáváte odchod do důchodu v 65 letech, s následnou měsíční spotřebou ekvivalentní dnešním 20 tisícům korun po dobu 20 let, potom byste k pohodlnému scénáři, ve kterém by vám zbyl ještě skoro milion korun, potřebovali měsíčně odkládat odhadem 8 % průměrné čisté mzdy při očekávaném ročním zhodnocení 7,5 %.

| Předpoklady scénáře | | Čistá mzda | 35 000 Kč | | Měsíční investice | 8 % čisté mzdy | | Délka investování | 35 let | | Délka důchodu | 20 let | | Zhodnocení | 7,5 % p.a. | | Důchodová spotřeba | 20 000 Kč / měsíc |

Scénář investování na důchod uvažuje s:

- průměrnou roční mírou inflace 2,5 %,

- pokračujícím zhodnocováním zůstatku zhodnocených úspor za současného čerpání důchodové spotřeby.

Scenář investování na důchod

Autor: Colosseum = Pro zvětšení klikněte na obrázek =

Investiční horizont

Přestože v příkladu výše uvažujeme anualizovaný výnos 7,5 % ročně, průměrný výnos oblíbeného a mezi investory nejznámějšího indexu S&P 500 (500 největších amerických burzovně obchodovaných společností) za posledních 20 let dosahuje průměrného výnosu 10,2 % ročně, na dlouhodobém horizontu dokonce o několik desetin více.

Délka investičního horizontu je největší spojenec dlouhodobého investora, který ovšem musí pamatovat na zákonitosti trhu a nepropadat panice kvůli krátkodobému vývoji trhu. Historie nám zřetelně říká, že právě po významných propadech trhu následovaly zároveň ta nejsilnější růstová období – jejich načasování je však těžko předvídatelné. Například poslední medvědí trh v roce 2022 způsobil propad indexu S&P 500 o 25 % za 10 měsíců, ale zhruba za rok od cenového dna tohoto medvědího trhu se indexu podařilo vrátit na původní hodnoty.

Anualizovaný výnos S&P500 (1957 - 2023)

Autor: Yahoo! Finance, Robert Shiller = Pro zvětšení klikněte na obrázek =

Dlouhodobý investiční produkt (DIP)

Počátkem letošního roku vešel v souvislosti s rozvojem kapitálového trhu v platnost Dlouhodobý investiční produkt (DIP), kterým vláda adresuje problematičnost českého důchodového systému. DIP je zajímavou alternativou k penzijnímu připojištění, doplňkovému penzijnímu spoření a životnímu pojištění. Dlouhodobý investiční produkt nabízí investorovi daňové zvýhodnění až do výše investice 48 tisíc korun. Ročně si tak investor může daně snížit až o 7 200 korun. Zvýhodněné jsou také příspěvky zaměstnavatelů do DIPů zaměstnanců. Zaměstnavatel může zaměstnanci na účet DIPu přispět až 50 tisíc ročně, ze kterých je následně osvobozen od odvodu sociálního a zdravotního pojištění.

A kde spořit na penzi? Přehled nabídky bank, pojišťoven a dalších institucí najdete v článku na Finparádě zde

| Žebříček podílových fondů |

| | Kalkulačka podílových fondů |  | | Sjednání investic |  |

reklama

|

všechny články | |

Dále v rubrice

Partners mění roli: Z provizního zprostředkovatele plnohodnotnou finanční skupinou

Finanční skupina Partners má za sebou mimořádně úspěšný rok. Společnosti v rámci skupiny včetně Partners Banky dosáhly podle neauditovaných výsledků obratu téměř 8 miliard korun, což znamená meziroční růst zhruba o třetinu. Skupina tak potvrzuje posun...

Finanční skupina Partners má za sebou mimořádně úspěšný rok. Společnosti v rámci skupiny včetně Partners Banky dosáhly podle neauditovaných výsledků obratu téměř 8 miliard korun, což znamená meziroční růst zhruba o třetinu. Skupina tak potvrzuje posun...

|

MONETA rozšiřuje investiční služby. Online poradenství doplňují dva nové fondy

Banka MONETA rozšiřuje dostupnost svých investičních služeb. Poradenství je nyní k dispozici přímo v aplikaci Smart Banka, kde klienti získají doporučení pro vhodný fond a možnost jeho okamžitého sjednání. Portfolio banky navíc ke konci roku posílily dvě novinky...

Banka MONETA rozšiřuje dostupnost svých investičních služeb. Poradenství je nyní k dispozici přímo v aplikaci Smart Banka, kde klienti získají doporučení pro vhodný fond a možnost jeho okamžitého sjednání. Portfolio banky navíc ke konci roku posílily dvě novinky...

|

Velké srovnání termínovaných vkladů: Sazby v lednu stagnují, kde uložit peníze nejvýhodněji?

Termínované vklady jsou zajímavou volbou pro střadatele, kteří hledají předvídatelné a nízce rizikové zhodnocení svých financí. V lednu 2026 došlo ke stagnaci úrokových sazeb termínovaných vkladů, kdy většina bank ponechala své nabídky beze změny oproti...

Termínované vklady jsou zajímavou volbou pro střadatele, kteří hledají předvídatelné a nízce rizikové zhodnocení svých financí. V lednu 2026 došlo ke stagnaci úrokových sazeb termínovaných vkladů, kdy většina bank ponechala své nabídky beze změny oproti...

|

Jak nejlépe zhodnotit své peníze v lednu? Přehled aktuálních možností spoření a investic

Přinášíme vám nový díl pravidelného přehledu SporoInvestor, který sleduje vývoj úrokových sazeb u spořicích účtů, termínovaných vkladů a stavebního spoření, stejně jako nabídky důchodového spoření, podílových fondů, dluhopisů a zlata. Přehled vychází z pravidelně...

Přinášíme vám nový díl pravidelného přehledu SporoInvestor, který sleduje vývoj úrokových sazeb u spořicích účtů, termínovaných vkladů a stavebního spoření, stejně jako nabídky důchodového spoření, podílových fondů, dluhopisů a zlata. Přehled vychází z pravidelně...

|

všechny články v rubrice

|