Aktuální data z hypotečního trhu

| 22.5.2025 | Veronika Křivská, zpráva: ČBA | foto: Hyponamíru | |

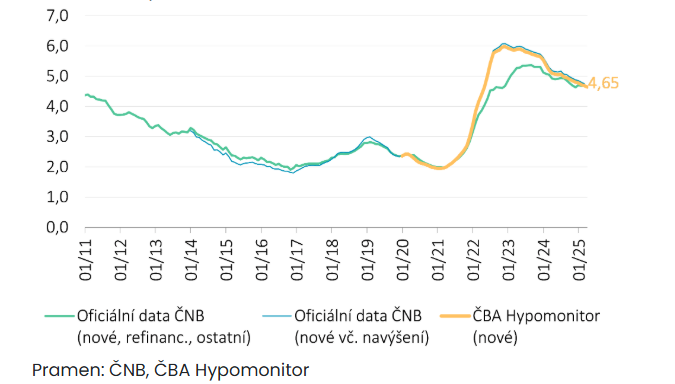

Duben přinesl mírnou korekci po březnovém boomu nově poskytnutých hypoték. Úroková hypoteční sazba na nové hypotéky v dubnu dle Hypomonitoru spadla na 4,65 %. Aktuální informace o novém ČBA Hypomonitoru a srovnání hypotečních úvěrů naleznete v našem článku. Duben přinesl mírnou korekci po březnovém boomu nově poskytnutých hypoték. Úroková hypoteční sazba na nové hypotéky v dubnu dle Hypomonitoru spadla na 4,65 %. Aktuální informace o novém ČBA Hypomonitoru a srovnání hypotečních úvěrů naleznete v našem článku.

V dubnu 2025 poskytly banky a stavební spořitelny nové hypotéky za 26 miliard Kč. Oproti březnu aktivita objemově zeslábla o 4 %, což odpovídá jak sezónnímu vlivu, tak mírné korekci po silnějším březnu.

Průměrná realizovaná sazba hypoték nepatrně dále klesla na 4,65 % z březnových 4,68 %. Její meziroční pokles o 0,44% bodu snižuje měsíční splátky více než o tisíc korun, přibližně o 1,2 % čistého příjmu žadatele o hypotéku.

Průměrná velikost skutečně nově poskytnuté hypotéky v dubnu nepatrně stoupla na 4,08 milionu korun, což meziročně zvedlo měsíční splátku více než o dva a půl tisíce korun, tedy přibližně 3 % tohoto příjmu.

Pokud hypotéky udrží dynamiku z posledních dvou měsíců, pak by mohl objem nových hypoték v roce 2025 dosáhnout úrovně 293 miliard Kč, tedy více než o čtvrtinu ve srovnání s loňským rokem. Tato úroveň by za celý rok zůstala přibližně na půl cesty mezi covidovými roky 2020 (224 mld. Kč) a 2021 (379 mld.).

Uvedené informace plynou z údajů ČBA Hypomonitoru, který zachycuje data všech tuzemských bank a stavebních spořitelen poskytujících hypoteční úvěry.

Kolik hypoték si lidé v dubnu sjednali?

Počet nových hypoték v dubnu dosáhl 6389 kusů, což je o 21 % více než před rokem. Podle odhadů se jejich počet po sezónním očištění pohybuje okolo 6064, přibližně 1 % pod průměrným počtem (6103) v předchozích třech měsících.

Dynamika počtu nových hypoték v posledních dvou měsících zahrnuje jejich letošní nárůst na celkový počet okolo 73 tisíc, což by bylo téměř o pětinu více než v loňském roce a přiblížil by se počtu z roku 2019.

| únor 2024 | únor 2025 | březen

2024 | březen

2025 | duben

2024 | duben

2025 | Nové hypotéky

(bez refinancování) | 3 847 | 5 277 | 5195 | 6680 | 5295 | 6389 | Objem nových hypoték

(bez refinancování) | 13 mld. | 21,1 mld. | 17,12 mld. | 27,2 mld. | 19 mld. | 26 mld. | | Objem refinancovaných úvěrů | 2,8 mld. | 4,3 mld. | 2,13

mld. | 4,4

mld. | 2,5 mld. | 4,8 mld. | Zdroj: ČBA Hypomonitor

„Za první čtyři měsíce můžeme pozorovat dynamický růst hypotečního trhu i u stavebních spořitelen. Přestože se trh stavebního spoření zaměřuje především na renovaci a nezajištěné úvěry na bydlení, tak zde máme téměř 80% meziroční růst i v oblasti zajištěných úvěrů. Mimo jiné tomu pomáhá relativně dynamický pokles průměrné úrokové sazby v prvních měsících roku 2025, proti pomalému poklesu v roce 2024,“ říká Michal Noha, produktový manažer z Raiffeisen Stavební spořitelny.

Průměrná hypoteční sazba pokračuje v klesajícím trendu

Průměrná realizovaná úroková sazba u nových hypoték nepatrně dále klesla na 4,65 % z březnových 4,68 %. Její snížení tak potvrzuje klesající trend pod 5 % naposledy zaznamenaných v červenci 2024.

Její dubnová úroveň je tak o 0,44% bodu níže než 5,09% sazba před rokem, což snižuje měsíční splátky hypotéky přibližně o 1,2 % čistého příjmu žadatele, tedy o 1,1 tis. Kč. Pro srovnání průměrná hodnota hypoteční sazby v roce 2024 dosáhla 5,07 % v porovnání se sazbou 5,81 % v roce 2023.

Kombinace poklesu úrokové sazby a vyšší průměrné výše hypotéky v dubnu 2025 ve srovnání s průměrnými hodnotami z roku 2024 zvýšily průměrnou měsíční splátku hypotéky o 1,3 tis. Kč.

Jaká je současná nabídka hypotečních úvěrů na českém trhu?

Následující tabulka uvádí současnou nabídku/srovnání hypotečních úvěrů u vybraných bank na českém trhu na základě modelového příkladu za těchto podmínek: nově sjednaný (nerefinancovaný) účelový hypoteční úvěr (koupě nemovitosti) ve výši 3,5 mil. Kč, při minimální úrokové sazbě do 80 % LTV s fixací na 3 roky a splatností 30 let. Banky jsou seřazeny abecedně.

| Banka | Březen 2025* | Duben 2025** | Květen 2025*** | | Úroková sazba v p.a. | Měsíční splátka úvěru | Úroková sazba v p.a. | Měsíční splátka úvěru | Úroková sazba v p.a. | Měsíční splátka úvěru | | Air Bank | 4,59 % | 17 922 Kč | 4,49 % | 17 713 Kč | 4,49 % | 17 713 Kč | | Česká spořitelna | 4,89 % | 18 702 Kč | 4,69 % | 18 277 Kč | 4,69 % | 18 277 Kč | | ČSOB /ČSOB Hypoteční banka | 5,14 % | 18 874 Kč | 5,04 % | 18 874 Kč | 5,04 % | 18 874 Kč | | Fio banka | 4,28 % | 17 279 Kč | 4,28 % | 17 279 Kč | 4,18 % | 17 075 Kč | | Komerční banka | 4,79 % | 18 343 Kč | 4,69 % | 18 131 Kč | 4,69 % | 18 132 Kč | | mBank | 4,99 % | 18 767 Kč | 4,99 % | 18 767 Kč | 4,99 % | 18 767 Kč | MONETA Money Bank

| 4,09 % | 16 892 Kč | 3,99 % | 16 689 Kč | 3,99 % | 16 689 Kč | | Partners Banka | 4,79 % | 18 345 Kč | 4,59 % | 17 926 Kč | 4,39 % | 17 506 Kč | | Raiffeisenbank | 4,59 % | 17 922 Kč | 4,59 % | 17 922 Kč | 4,59 % | 17 922 Kč | | UniCredit Bank | 4,59 % | 17 922 Kč | 4,49 % | 17 713 Kč | 4,49 % | 17 713 Kč | Zdroj: webové kalkulačky bank k datu k 11.3.2025*, k 25.4.2025** a 21.5.2025***

Hypoteční trh v roce 2024: Rekordní růst

Za celý rok 2024 poskytly banky a stavební spořitelny nové hypoteční úvěry v objemu 228 miliard Kč. To je více než 83% skok vůči objemu z roku 2023. K tomu se navíc refinancovaly hypotéky v rozsahu 47 miliard Kč a celý hypoteční trh tak v roce 2024 narostl na 275 miliard Kč ze 150 miliard v roce 2023.

Ve srovnání s předpandemickými roky 2017 - 2019 byl objem poskytnutých nových hypoték v roce 2024 zhruba o necelou pětinu vyšší.

| Žebříček hypotečních úvěrů |

| | Kalkulačka hypotečních úvěrů |  | | Sjednání hypotečního úvěru |  |

reklama

|

Máte sjednanou hypotéku? Vyjádřete pomocí smajlíků vaši spokojenost či nespokojenost právě s vaší hypotéku. Hodnotit můžete ZDE.

|

všechny články | |

Dále v rubrice

Banky na začátku roku rozdávají tisíce. Podívejte se, kde můžete získat nejvíc

Začátek roku je tradičně obdobím, kdy banky přicházejí s novými akčními nabídkami, bonusy a odměnami, případně prodlužují úspěšné kampaně z konce minulého roku. Co zajímavého finanční domy připravily pro své klienty v lednu? Přinášíme vám pravidelný přehled...

Začátek roku je tradičně obdobím, kdy banky přicházejí s novými akčními nabídkami, bonusy a odměnami, případně prodlužují úspěšné kampaně z konce minulého roku. Co zajímavého finanční domy připravily pro své klienty v lednu? Přinášíme vám pravidelný přehled...

|

Denní zprávy

Zajímá vás svět finančních produktů a služeb, ale i ekonomická témata? Každý všední den pro vás připravíme přehled těch nejzajímavějších informací a novinek z finančního trhu za den předchozí. Sledujte naše...

Zajímá vás svět finančních produktů a služeb, ale i ekonomická témata? Každý všední den pro vás připravíme přehled těch nejzajímavějších informací a novinek z finančního trhu za den předchozí. Sledujte naše...

|

Nemovitosti zůstávají investiční jedničkou Čechů, roste i obliba spoření

Preference Čechů k investování do nemovitostí dál rostou. Vlastnictví domu či bytu považuje za nejzajímavější investiční možnost 81 procent respondentů, meziročně o čtyři procentní body více. O deset procent vzrostla také obliba spořicích účtů...

Preference Čechů k investování do nemovitostí dál rostou. Vlastnictví domu či bytu považuje za nejzajímavější investiční možnost 81 procent respondentů, meziročně o čtyři procentní body více. O deset procent vzrostla také obliba spořicích účtů...

|

Jak vysoké příjmy a výdaje očekáváte v roce 2026? Češi jsou mírně optimističtí

Češi vstupují do roku 2026 s mírným optimismem. Více než polovina z nich předpokládá, že jejich finanční situace na straně příjmů zůstane stejná jako v roce 2025. Optimističtější je mladší generace a vysokoškoláci, kteří počítají se zvýšením příjmů. Na druhou stranu...

Češi vstupují do roku 2026 s mírným optimismem. Více než polovina z nich předpokládá, že jejich finanční situace na straně příjmů zůstane stejná jako v roce 2025. Optimističtější je mladší generace a vysokoškoláci, kteří počítají se zvýšením příjmů. Na druhou stranu...

|

všechny články v rubrice

|