Hypotéky mírně zdražily. Banky povedou boj o bonitní klienty

| dnes 6:00 | Veronika Křivská, zpráva Swiss Life Select | foto: Shutterstock | |

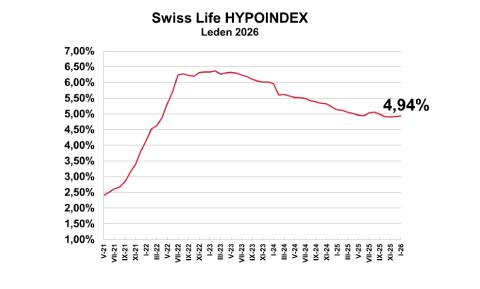

Pokles hypotečních sazeb se zastavil a začátek roku 2026 přinesl první mírný růst. Podle Swiss Life Hypoindexu se průměrná nabídková sazba v lednu zvýšila na 4,94 %. Jde o první drobný růst sazeb od loňského léta. Podle expertů Swiss Life Select se hypoteční trh dostal do fáze stagnace, ve které je racionálnější řešit financování než vyčkávat na další pokles sazeb. Pokles hypotečních sazeb se zastavil a začátek roku 2026 přinesl první mírný růst. Podle Swiss Life Hypoindexu se průměrná nabídková sazba v lednu zvýšila na 4,94 %. Jde o první drobný růst sazeb od loňského léta. Podle expertů Swiss Life Select se hypoteční trh dostal do fáze stagnace, ve které je racionálnější řešit financování než vyčkávat na další pokles sazeb.

Přinášíme vám informace z pravidelného monitoringu trhu s hypotečními úvěry, který sleduje vývoj průměrných sazeb v Česku.

Průměrná sazba nově sjednaných hypotečních úvěrů zaznamenala nárůst o tři bazické body, tj. na 4,94 %.

„V roce 2025 se hypoteční sazby definitivně vzdálily extrémům předchozích let. Trh už nezažíval dramatické zdražování typické pro přelom let 2022 a 2023, zároveň se však sazby nevrátily ani k mimořádně nízkým úrovním z doby před pandemií. Hypoteční trh se tak usadil v prostředí „nového normálu“, kdy se úrokové sazby pohybují na historicky spíše průměrných úrovních, které však pro část domácností stále představují citelnou zátěž z hlediska dostupnosti vlastního bydlení,“ komentuje Jiří Sýkora, hypoteční analytik společnosti Swiss Life Select.

Na začátku loňského roku se průměrná nabídková sazba pohybovala mírně nad úrovní 5,1 %, čímž navázala na klesající trend z roku 2024. Během prvního pololetí 2025 sazby dál velmi pozvolna klesaly, tempo snižování však bylo oproti předchozímu roku zřetelně pomalejší.

Banky do svých ceníků postupně promítaly očekávaný vývoj základních sazeb České národní banky, zároveň si však zachovávaly výraznou opatrnost. Přetrvávající nejistota ohledně dalšího makroekonomického vývoje, inflačního výhledu i fiskální politiky státu jim nedávala prostor pro razantnější úpravy sazeb směrem dolů.

Graf Swiss Life Hypoindexu v lednu 2026

Autor: Swiss Life Hypoindex

Inflace v české ekonomice se v tuto chvíli zdá být pod kontrolou, koruna je poměrně silná a stávající úroveň úrokových sazeb by proto měla být dostatečná. Největší nejistotu představují zahraniční vlivy, které Česká republika může jen obtížně ovlivnit a které mohou mít na inflaci i nastavení domácích sazeb – a tedy i těch hypotečních – do budoucna zásadní dopad.

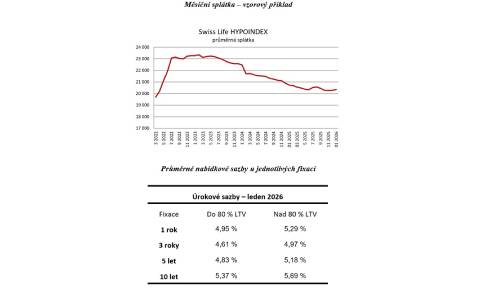

Měsíční splátka mírně vzrostla

Měsíční splátka hypotečního úvěru ve výši 3,5 milionu korun sjednaného do 80 % odhadní ceny nemovitosti (LTV) při splatnosti 25 let a průměrné nabídkové sazbě 4,94 % p. a. se na počátku ledna 2026 mírně zvýšila na 20 337 Kč.

Graf vývoje průměrné splátky v lednu 2026

Autor: Swiss Life Hypoindex

Banky soutěží, ale plošné slevy nepřijdou

V roce 2026 je namístě počítat spíše s pokračující stagnací než s výraznějšími pohyby úrokových sazeb. Česká národní banka opakovaně zdůrazňuje, že prostor pro rychlejší snižování základních sazeb zůstává omezený a bude se odvíjet především od udržitelného vývoje inflace a celkové kondice domácí ekonomiky.

Banky proto ve svých očekáváních vycházejí z toho, že se hypoteční sazby budou po většinu roku 2026 pohybovat převážně v pásmu 4,5 – 5,0 %. Případné poklesy mají mít spíše pozvolný a selektivní charakter a nebudou znamenat plošné zlevnění hypoték napříč celým trhem.

Jaká je současná nabídka hypotečních úvěrů na českém trhu? Následující tabulka uvádí současnou nabídku/srovnání hypotečních úvěrů u vybraných bank na českém trhu na základě modelového příkladu za těchto podmínek: nově sjednaný (nerefinancovaný) účelový hypoteční úvěr (koupě nemovitosti) ve výši 3,5 mil. Kč, při minimální úrokové sazbě do 80 % LTV s fixací na 3 roky a splatností 30 let. Banky jsou seřazeny abecedně. | Banka | Listopad 2025* | Prosinec 2025** | Leden 2026*** | | Úroková sazba v p.a. | Měsíční splátka úvěru | Úroková sazba v p.a. | Měsíční splátka úvěru | Úroková sazba v p.a. | Měsíční splátka úvěru | | Air Bank | 4,39 % | 17 506 Kč | 4,39 % | 17 506 Kč | 4,39 % | 17 506 Kč | | Česká spořitelna | 4,59 % | 18 061 Kč | 4,59 % | 18 061 Kč | 4,59 % | 18 059 Kč | | ČSOB /ČSOB Hypoteční banka | 4,94 % | 18 661 Kč | 4,94 % | 18 661 Kč | 4,94 % | 18 661 Kč | | Fio banka | 4,18 % | 17 075 Kč | 4,18 % | 17 075 Kč | 4,18 % | 17 075 Kč | | Komerční banka | 4,59 % | 17 922 Kč | 4,59 % | 17 922 Kč | 4,59 % | 17 922 Kč | | mBank | 4,79 % | 18 342 Kč | 4,79 % | 18 342 Kč | 4,79 % | 18 342 Kč | MONETA Money Bank

| 3,99 % | 16 689 Kč | 4,19 % | 17 095 Kč | 4,19 % | 17 095 Kč | | Partners Banka | 4,59 % | 17 922 Kč | 4,59 % | 17 922 Kč | 4,59 % | 17 922 Kč | | Raiffeisenbank | 4,34 % | 17 403 Kč | 4,34 % | 17 403 Kč | 4,34 % | 17 403 Kč | | UniCredit Bank | 4,29 % | 17 300 Kč | 4,39 % | 17 506 Kč | 4,49 % | 17 713 Kč | Zdroj: webové kalkulačky bank k datu k 19.11.2025*, 28.12.2025** a 7.1.2026***

Na začátku ledna zatím ponechávají banky úrokové sazby nezměněny, až na UniCredit Bank, která od 1. ledna 2026 dvouleté a tříleté fixace hypoték o 0,10 p.b. zvýšila.

Rok 2026: konec snů o levných hypotékách Ve druhé polovině roku 2025 vstoupil Swiss Life Hypoindex, a s ním i hypoteční sazby, do fáze relativní stability. Průměrné nabídkové sazby se pohybovaly převážně v úzkém pásmu kolem 5 % a meziměsíční změny byly minimální, často jen v řádu jednotek bazických bodů. Hypoteční trh tím dal jasně najevo, že se usadil na nové rovnovážné úrovni odpovídající aktuálním ekonomickým podmínkám i dlouhodobějším očekáváním bank. Z pohledu klientů však tato stabilizace ve skutečnosti znamená stagnaci – tedy období bez výraznějšího zlepšení dostupnosti hypotečního financování. „Zásadní roli bude v roce 2026 sehrávat konkurenční boj o bonitní klienty, především při refinancování hypoték sjednaných v letech 2020 a 2021. Právě zde banky svedou nejtvrdší souboj a nabídnou individuální slevy na úrokových sazbách. Plošné zlevňování hypoték ale na trhu čekat nelze pravděpodobně čekat,“ upozorňuje Jiří Sýkora. „Hypoteční trh by tak měl v roce 2026 fungovat ve stabilním a relativně předvídatelném prostředí, v němž se nevyplatí spekulovat na výrazné další snižování úrokových sazeb. Klienti, kteří budou vyčkávat v očekávání zásadního zlevnění hypoték, se ho s velkou pravděpodobností nedočkají. Racionálnější strategií je proto přesunout pozornost od načasování sazeb k dlouhodobému finančnímu plánování – tedy k optimalizaci splátek, volbě délky fixace a promyšlené kombinaci financování bydlení s dalšími investičními a zajišťovacími nástroji,“ uzavírá Jiří Sýkora. | Žebříček hypotečních úvěrů |

| | Kalkulačka hypotečních úvěrů |  | | Sjednání hypotečního úvěru |  |

Máte sjednanou hypotéku? Vyjádřete pomocí smajlíků vaši spokojenost či nespokojenost právě s vaší hypotéku. Hodnotit můžete ZDE.

|

všechny články | |

Dále v rubrice

Daňové novinky pro rok 2026

Rok 2026 přinese řadu významných změn v daních, pojistném i mzdách, které se dotknou zaměstnanců, brigádníků, živnostníků, důchodců i investorů. Zvyšují se limity u dohod, minimální mzda i důchody, mění se zálohy na pojistné a daňová pravidla pro vysoké příjmy...

Rok 2026 přinese řadu významných změn v daních, pojistném i mzdách, které se dotknou zaměstnanců, brigádníků, živnostníků, důchodců i investorů. Zvyšují se limity u dohod, minimální mzda i důchody, mění se zálohy na pojistné a daňová pravidla pro vysoké příjmy...

|

Banky prodlužují garance úroků na spořicích účtech: Kdo udrží sazby kolem 4 % i v roce 2026?

Některé banky začínají postupně snižovat úročení svých spořicích účtů, přesto stále existují nabídky, které klientům garantují atraktivní sazby na delší období. Například ČSOB a MONETA Money Bank lákají klienty na sazby platné až do konce prvního čtvrtletí tohoto roku...

Některé banky začínají postupně snižovat úročení svých spořicích účtů, přesto stále existují nabídky, které klientům garantují atraktivní sazby na delší období. Například ČSOB a MONETA Money Bank lákají klienty na sazby platné až do konce prvního čtvrtletí tohoto roku...

|

Banky na začátku roku rozdávají tisíce. Podívejte se, kde můžete získat nejvíc

Začátek roku je tradičně obdobím, kdy banky přicházejí s novými akčními nabídkami, bonusy a odměnami, případně prodlužují úspěšné kampaně z konce minulého roku. Co zajímavého finanční domy připravily pro své klienty v lednu? Přinášíme vám pravidelný přehled...

Začátek roku je tradičně obdobím, kdy banky přicházejí s novými akčními nabídkami, bonusy a odměnami, případně prodlužují úspěšné kampaně z konce minulého roku. Co zajímavého finanční domy připravily pro své klienty v lednu? Přinášíme vám pravidelný přehled...

|

Nemovitosti zůstávají investiční jedničkou Čechů, roste i obliba spoření

Preference Čechů k investování do nemovitostí dál rostou. Vlastnictví domu či bytu považuje za nejzajímavější investiční možnost 81 procent respondentů, meziročně o čtyři procentní body více. O deset procent vzrostla také obliba spořicích účtů...

Preference Čechů k investování do nemovitostí dál rostou. Vlastnictví domu či bytu považuje za nejzajímavější investiční možnost 81 procent respondentů, meziročně o čtyři procentní body více. O deset procent vzrostla také obliba spořicích účtů...

|

všechny články v rubrice

|