Za jaké sazby půjčovaly banky klientům v listopadu?

| 20.12.2019 | Zdeněk Bubák, zpráva Broker Consulting | |

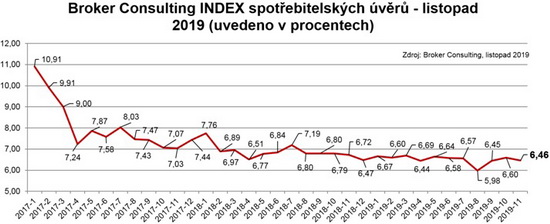

Podle Broker Consulting Indexu se průměrné úrokové sazby u spotřebitelských úvěrů v listopadu pohybovaly na úrovni 6,46 %. Sazba meziročně klesla o 0,26 procentního bodu. Pokles je patrný i vůči minulému měsíci, a to 0,14 procentního bodu. Index ukazuje průměrnou úrokovou sazbu u spotřebitelských úvěrů, jež zprostředkovali konzultanti Broker Consulting a pobočky OK POINT u kteréhokoli poskytovatele bankovních úvěrů. Jedná se o vážený aritmetický průměr, kdy hlavní vahou je objem úvěru. Do statistiky dostávají pouze skutečně schválené úvěry a to bez výjimky všechny. Podle Broker Consulting Indexu se průměrné úrokové sazby u spotřebitelských úvěrů v listopadu pohybovaly na úrovni 6,46 %. Sazba meziročně klesla o 0,26 procentního bodu. Pokles je patrný i vůči minulému měsíci, a to 0,14 procentního bodu. Index ukazuje průměrnou úrokovou sazbu u spotřebitelských úvěrů, jež zprostředkovali konzultanti Broker Consulting a pobočky OK POINT u kteréhokoli poskytovatele bankovních úvěrů. Jedná se o vážený aritmetický průměr, kdy hlavní vahou je objem úvěru. Do statistiky dostávají pouze skutečně schválené úvěry a to bez výjimky všechny.

„Změna Broker Consulting Indexu spotřebitelských úvěrů v listopadu není nijak dramatická, ale z televize, rádia a internetu je jasně zřejmé, že úvěrové společnosti zahájily masivní kampaně na podporu prodeje půjček v předvánočním období. Přesto by se všichni zájemci měli mít na pozoru. Nabídky „Kupte teď, plaťte v lednu!“, nebo za tři měsíce a podobně, znějí lákavě, ale i během této krátké doby se finanční situace dlužníka může zcela změnit,“ varuje Martin Novák, hlavní analytik Broker Consulting, a pokračuje: „V tomto období bychom se také měli mít na pozoru s ohledem na prodejní triky některých obchodníků. Nešvarem prodejců je, že nabízejí nákupy jak s odloženým splácením, tak na kreditní kartu, kterou kupujícímu ochotně rovnou sjednají. Jedná se o úvěrový produkt, který má svá pravidla, výhody a samozřejmě úskalí. Může se jednoduše stát, že sice první tři měsíce nemusíte splácet, ale pak dlužníka čeká úvěr s úrokovou sazbou výrazně vyšší, než je zmíněný průměr. Pokud se takové úvěry nakupí, může být cesta k dluhové spirále až překvapivě krátká.“

Platí několik pravidel, které by žadatelé o spotřebitelský úvěr měli dodržet, než se upíšou:

- Předně si zodpovězte otázku, zda půjčku opravdu potřebujte. Pokud ano, tak zda budete mít na splátky úvěru dostatečné prostředky a disciplínu.

- Kromě úrokové sazby se zajímejte i o RPSN, tedy o celkové náklady na úvěr včetně všech poplatků. Pokud je rozdíl mezi úrokovou sazbou a RPSN vyšší než 0,1 – 0,3 procentního bodu, je potřeba se ptát, jaké poplatky jsou s úvěrem spojeny!

- Zjistěte si, která společnost je poskytovatelem úvěrů, nespokojte se jen se zprostředkovatelem, tedy prodejcem zboží.

- Přečtěte si kompletní podmínky úvěru, nejenom marketingový leták. Neopomeňte i na sankce při nesplácení.

- Ujistěte se, že se opravdu jedná o neúčelový spotřebitelský úvěr pro fyzické osoby, který podléhá zákonu o spotřebitelském úvěru a dohledu České národní banky.

Srovnání nabídky spotřebitelských úvěrů najdete zde

„V tuzemsku totiž kromě klasických bankovních domů působí také 88 nebankovních poskytovatelů neúčelových spotřebitelských úvěrů, kteří mají licenci České národní banky. Podmínky se tak mohou poměrně lišit a to nejen v úrokové sazbě. Zároveň je potřeba si dát velký pozor, aby se zájemci nenechali vmanipulovat do uzavření podnikatelského úvěru. Některé společnosti nabízejí i tuto variantu na tzv. mokré IČO. Na podnikatelské úvěry se ovšem vztahuje zcela jiná legislativa a výrazně nižší ochrana. V případě i sebemenšího nedodržení podmínek může poskytovatel půjčky vyžadovat velmi vysoké sankce,“ upozorňuje Novák.

Od ledna 2017, kdy Broker Consulting Index spotřebitelských úvěrů sleduje, se průměrné úrokové sazby snížily o 4,45 procentních bodů. Spotřebitelé, kteří si brali úvěry na vyšší částky před dvěma roky, mají nyní příležitost využít konsolidace či refinancování úvěrů a snížit si tak výrazně měsíční splátky.

Broker Consulting Index spotřebiteských úvěrů 11/2019

Autor: Broker Consulting

„Konsolidace a refinancování spotřebitelských neúčelových úvěrů řešíme v posledních měsících ve více než 70 procent případů, pro rodinné rozpočty je to řešením, jak si výrazně snížit měsíční zátěž,“ doplňuje zkušenostmi z praxe Aleš Berbr, ředitel poboček OK POINT v Třinci, Frýdku-Místku a Ostravě-Porubě.

všechny články | |

Dále v rubrice

všechny články v rubrice

|